衡量基金收益,通常有两个方向。

一个是看相对收益,即与业绩比较基准、特定指数、同类基金业绩相比超出的业绩部分,重点在于业绩要不比同类差,以股票投资为主的主动权益类基金就主要看相对收益。

另一个是看绝对收益,即不管市场如何变化,就保证要有一个“底线收益”,重点在于“本金别亏”。以债券投资为主的固收类基金主要看绝对收益。

(资料图片仅供参考)

(资料图片仅供参考)

两套衡量标准衍生出了各自的投资方法论,特别是对于固收类基金经理来说,绝对收益是一条红线,大家买低风险基金的目的就是在赚多一点的基础上别亏太多钱,简要来说就是别亏钱。

说实话,在打破刚兑的今天,收益要高还要不亏钱,这个条件很奢侈,但是就算奢侈,也不是说不可能,梦想总是要有,万一实现了呢?

针对这个梦想,我们理财老娘舅投研团队决定帮助大家落实一下,花费两天时间,回测10万多组数据,最后真的让我们找到了!

没错,照例免费分享给大家,觉得有帮助,请多多点赞留言转发支持。

91只100%正收益的债券基金

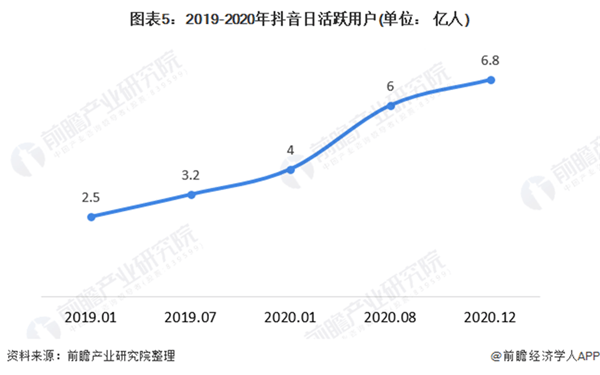

如何保证本金不会长时间亏损。最直接有效的验证手段就是看基金的涨幅为正概率,由于每月不亏损的债基收益实在太低,所以我们把条件放宽到“每季度不亏损”。

从近5年的时间来看,全市场可统计的846只债券基金季度涨幅为正概率数据如下:

(数据来源CHOICE,截止2022.6.30)

上图可知,在统计的20个完整季度中,每只债券基金季度平均涨幅为正概率约85%,大部分债券基金守住了绝对收益的红线。

而以“季度”为考核区间,每个季度100%涨幅为正的基金有91只,近五年年化收益TOP10如下图,值得一提的是,刘涛管理的鹏华丰融是其中唯一年化收益超9%的基金,堪称“最高年化债基”。

(数据来源CHOICE,截止2022.6.30)

老娘舅模拟了一下这91只基金近五年的业绩,年化收益4.34%,最大回撤1.01%,走势呈一条斜向上的直线,几乎不见波动,生动诠释了债券基金的持有体验。

(数据截至2022.7.7)

更神奇的是,这只模拟组合过去五年跑赢了股票指数沪深300……

更进一步,谁才是债券基金“持有体验”天花板?

从上面的统计结果来看,五年20个季度连续正收益,且年化收益9%的鹏华丰禄已然摘得了固收界的皇冠。

不过,5年的时间并不是一个固收基金的极限,今天我们就打破砂锅测到底,看看一个固收基金的极限在哪里?能不能够找到连续正收益时间更长的基金。

接下来,我们会在所有成立至今季度涨幅100%为正的债券基金中,找到当下季度涨幅连续为正时间最长的基金。这只基金或许就是债券基金持有体验的“天花板”!

千呼万唤始出来,经过数据回测之后,我们发现了一只成立以来每个季度都是正收益的基金——华安年年红A。

到目前为止,大家还可以称它为“华安季季红”。因为自该基金于2013年11月成立以来,共经历了34个完整季度,而每个完整季度的回报均为正。

为什么说该基金或许是债券基金持有体验天花板,更详细的数据在下面。

1.该基金正在创造记录。在成立至今季度涨幅100%为正的一众基金中,华安年年红A保持着当下最长连续季度涨幅为正数据,目前为34个季度,横跨8年,前无“古人”,且后面所经历的每一个季度,或将成为华安年年红A不断攀登高峰的阶梯。这一数据的极限在哪,全看该基金的表现。

2.从收益来看,该基金成立至今年化收益为6.62%,在同类基金中排名前30%。作为一只债券基金,这个收益足以令人满意。

(数据来源CHOICE,截止2022.6.30)

3.从最大回撤来看,无论是3到5年的中长期,还是近一年来的短期,华安年年红A的表现绝对算顶级,同期最大回撤均大幅小于同类基金平均水平!

(数据来源CHOICE,截止2022.6.30)

特别在今年2月至4月的债券行情中,不少同类基金遭受一定程度的回撤,而华安年年红A好似毫无波澜,稳健向上。这操作,简直“神”了。

(数据来源CHOICE,2022.1.1至2022.6.30)

基金是好,买不到怎么办?

“持有体验天花板”华安年年红和“最高年化债基”鹏华丰禄被我们挖掘出来之后,相信有些朋友已经跃跃欲试,捂不住自己那躁动的钱包了。

不过,我不得不给大家当头浇一盆冷水,这两只基金目前一个处于封闭期,一个每日限购100元,想要买并不那么容易。

所以,我们也提供了变通的方法,供大家参考。

1.选择两只基金基金经理管理的其他开放型债券基金,收益和持有体验可能会打折扣,但是整体业绩也不会差太远。

2.选择处于排行榜前列,且临近或正处于申赎开放期的债券基金。

3.连续定投鹏华丰禄(1个月3000左右,以此类推),或者等到明年中旬华安年年红开放申赎后再进行买入。

如果你不理解上述任意一个选择方法,也欢迎在评论区提问或加入我们的粉丝群提问。

风险提示:基金投资有风险,投资需谨慎。本文中的任何观点、分析及预测仅供参考,不构成对阅读者任何形式的投资建议。

关键词:

首页

首页

营业执照公示信息

营业执照公示信息