■尽管有地缘政治紧张和通胀高涨等因素加持,但加息和强美元仍对黄金表现产生了严重负面影响;

■世界黄金协会认为利好黄金的积极因素仍然存在,而不利因素则出现式微,有望提振黄金作为长期投资保值工具的需求。

【资料图】

【资料图】

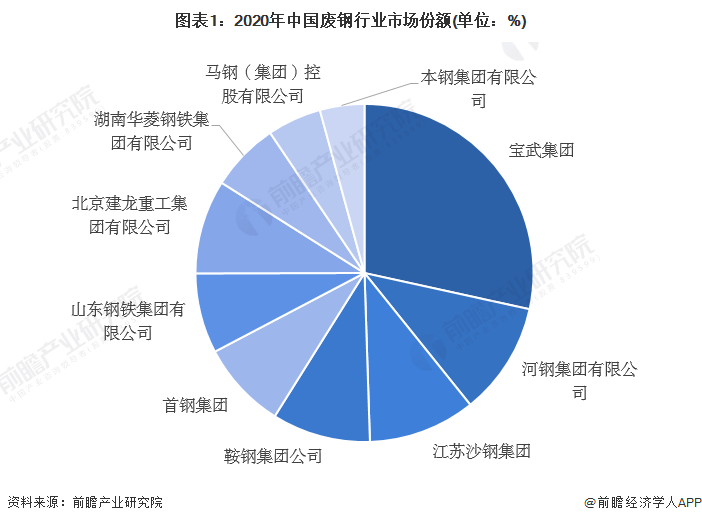

许多投资者表示,考虑到数十年不遇的全球高通胀率,黄金表现本应更加强势。但大家或许有所不知,其实2022年截至目前,黄金表现已经超越了大多数主要资产(图1)。事实上在美国等地,黄金表现远好于通胀挂钩债券。世界黄金协会认为年初截至目前,黄金表现合理体现了其背后各动因的基本走势。

图1:2022年初截至目前,黄金是表现最好的资产之一*

*数据截至2022年9月21日。计算基于彭博大宗商品指数,美元现货指数,BofA美国3个月期国债指数、LBMA午盘金价、彭博美国TIPs指数、彭博美国综合债券指数、彭博全球综合债券指数、标普500指数、MSCI全球指数、彭博全球通胀挂钩综合指数、MSCI新兴市场指数和纳斯达克综合指数,均以美元为单位。

来源:彭博社,ICE基准管理局,世界黄金协会

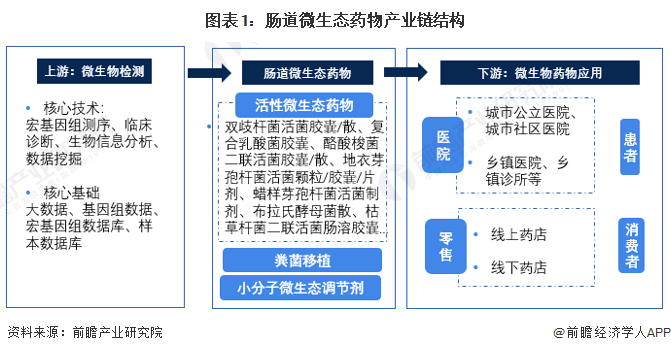

再来拓展一下。黄金表现一般由以下四项关键因素驱动:经济扩张、风险与不确定性、机会成本以及势能。

2022年,高风险与不确定性一直支撑着黄金表现;其中,地缘政治紧张局势是最明显的因素。高通胀率也是推动黄金表现的原因之一,但不同投资者看待通胀风险的角度也有所不同,这一点从美国CPI走势和债券市场长期隐含通胀预期之间的明显分歧中便可看出(图2)。简言之,虽然通胀率持续高涨,但美国债券投资者认为,美联储会采取一切必要的措施来有效打压通胀。然而,其他投资者或许抱有不同观点。

图2:债券投资者预计美联储将有效降低通胀*

*数据截至2022年8月31日。基于美国CPI同比变化以及美国5年/5年期远期盈亏平衡通胀率(由实际和名义远期收益率之差所得)。

来源:彭博社,世界黄金协会

在持续上升的利率和20年来最为强势的美元施压之下,黄金不得不面临更高的机会成本[1]。通过简单的金价模型(仅基于实际利率和美元),可看出黄金本应下跌超过30%(图3)。而世界黄金协会的短期金价表现归因模型(GRAM)表明,投资者的负面情绪、黄金ETF的大幅流出以及期货市场的疲软定位,也对黄金市场造成了更多压力。前段时间中国市场需求也呈低迷状态,未能提振全球整体表现。各方面综合考虑,黄金表现足以证明其全球吸引力,以及对更广泛变量的细微反应。

图3:若金价仅由利率和美元决定,其表现会更加疲软

*数据截至2022年8月31日。用OLS模型估算金价水平,数据区间为2007年1月至2022年8月。

来源:彭博社,ICE基准管理局,世界黄金协会

未来展望

世界黄金协会认为,利率和美元仍会对黄金构成威胁。

前期懈怠之后,各国央行已开始采取积极措施来遏制不断上升的通胀率。美联储上周(9月19日-25日)再次加息75个基点,基金目标利率达到3.25%。而点阵图预测表明,美联储年底前可能还会再调高75-125个基点。与此同时,英格兰银行将其目标利率额外调高50个基点,瑞士国家银行则提高75个基点,其他国家央行也可能会纷纷效仿。

随着各国央行你追我赶纷纷加快加息步伐,其加息频率和幅度也导致市场对货币政策比平时更为敏感,黄金市场也不例外。

但世界黄金协会依然对黄金持审慎乐观态度。

一方面,鉴于目前为止已发生多轮紧缩,预计加息步伐将放缓,黄金的其他支持因素也会发挥更重要的作用。另一方面,其他央行会更加坚决,即抑制通胀的同时还要保护本国货币,而这也会对美元造成压力。

此外,黄金期货仓位已再次转为净空仓,从历史情况来看并不会持续很久,往往在接下来的几周内就会回归均值。同时,央行黄金需求仍保持强劲。最后,随着经济衰退和地缘政治风险增加,投资者可能会转攻为守,利用防御型策略寻找高质量流动性资产,比如黄金,来减少其投资损失。

备注:

[1]例如,20世纪70年代,除通胀走高以外,美元疲软也对黄金表现起到了支持作用

首页

首页

营业执照公示信息

营业执照公示信息