1.长海股份:从蓄材小厂到细分市场龙头

1.1.超二十年稳健发展,成为玻纤细分市场龙头

专注深耕玻纤细分赛道,横纵向不断延伸产业链。江苏长海复合材料股份有 限公司(简称:长海股份)成立于 2000 年 5 月,以蓄电池材料研发起家。公司 技术带头人、董事长杨国文先生接触到具有巨大商机的玻纤制品市场后,开始持 续深耕玻纤领域。2011 年公司在深交所创业板成功上市,通过内部技术研发与外 延并购拓展,进一步拓展完善产业链。当前公司主营业务为玻纤制品及玻纤复合 材料的研发、生产和销售,主要产品包括玻纤纱、短切毡、湿法薄毡、复合隔板、 涂层毡,形成“玻纤纱→玻纤制品深加工→玻纤复合材料”的纵向产业链与“玻 纤纱→化工类产品”的横向产业链布局。根据公司公告,公司已成为短切毡和湿 法薄毡两大玻纤制品细分领域龙头,在玻纤深加工领域品牌优势显著。

公司股权结构稳定。公司持实际控制人为总经理杨鹏威先生和董事长杨国文 先生,二人为父子关系,属于一致行动人。截止 2022 年末,两大股东持股比例 分别为 41.71%和 10.57%。实际控制人合计持有公司超过 50%的股份且任职公司 高管,利于公司长期稳定发展。 与子公司形成较好的业务协同。

【资料图】

【资料图】

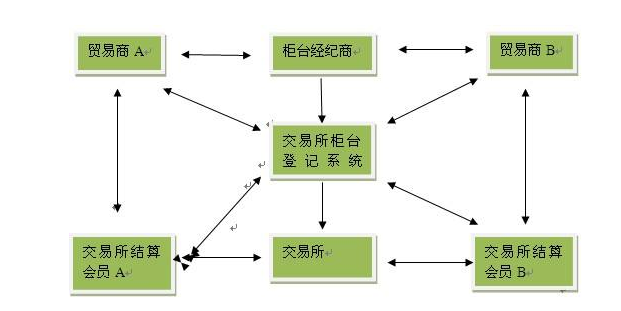

截至 2022 年末,公司旗下拥有两家全资子 公司——常州市新长海玻纤有限公司和常州天马集团有限公司,公司于 2022 年 7 月出售常州长海气体有限公司 100%股权后完成出表,有利于更加聚焦主业,优 化公司管理结构,提高运营效率,降低综合成本。子公司天马集团以玻纤纱、玻 纤制品、化工类产品及玻璃钢制品为主营业务,公司与天马集团在原料、产品、 设备、客户等方面存在较好的协同,天马集团生产的化工辅料是公司现有各类玻 纤制品的重要原材料之一,天马集团玻纤增强材料产品则使用了公司生产的短切 毡、薄毡等玻纤制品,通过天马集团进行产业链横向及纵向拓展,公司形成较为 完整的玻纤纱—玻纤制品—树脂—玻纤复合材料产业链。

管理层专业及管理经验丰富,深度参与公司科研创新。公司实控人杨国文、 杨鹏威父子凭借丰富的创新突破与专业技术能力,带领公司技术团队不断进行项 目创新与专利发明,有利于公司产品技术及时革新。公司核心管理层管理经验丰 富,且多数董事、副总经理、董事会秘书等公司高管拥有丰富的玻纤产业任职经历,见证并参与公司创业历程,对行业拥有前瞻性认知。

1.2.商业模式:玻纤全产业链布局

业务贯穿玻纤生产+制品深加工+复材制造全产业链,并横向拓展化工业务。 公司玻纤业务主要产品包括玻纤纱、短切毡、湿法薄毡、复合隔板、涂层毡等产 品,并通过子公司天马集团进行树脂的研发、生产和销售,主要产品为不饱和聚 酯树脂,不饱和聚酯树脂可以与玻璃纤维等材料组成复合材料,拥有轻质、高强、 多功能等特性,广泛应用于工业、交通、运输、国防、电子等领域。

1.3.财务分析:行业高景气助力业绩腾飞

上市 10 年来发展稳健,2021 年厚积薄发业绩创新高。自 2011 年上市十年 以来,公司营收从 4.44 亿元增长约 5.7 倍至 25.06 亿元,十年间 CAGR 达 18.9%, 归母净利润由 0.58 亿元增长近十倍至 5.72 亿元,十年间 CAGR 达 25.7%。公司 历史上出现过两次较为明显的业绩波动:1)2017 年行业景气度提升,公司玻纤 制品价格上涨叠加新增短切毡、树脂等产能释放,公司收入上涨,但由于化工原 材料价格大幅上涨、美元汇率走低致汇兑损失增加以及冷修致玻纤产能减少等原 因,公司业绩增速转负;2)2020 年由于疫情抑制海内外需求、欧美贸易保护以 及美元汇率走低导致汇兑损失增加等因素,公司收入与业绩双降。2021 年受益于 行业进入高景气周期叠加公司新建 10 万吨粗纱及两条薄毡线投产,公司各类产品 实现量价齐升,业绩重回高增。

2022 年业绩稳步增长至历史新高。公司 2022 年实现营收 30.17 亿元,同比 增长 20.4%,实现归母净利润 8.17 亿元,同比增长 42.8%,主要受益于公司募投 年产 10 万吨粗纱项目产能释放,产销规模增加且产品结构优化。2022 年公司择 时出售闲置铑粉,贡献净利润 7552.73 万元,增厚公司业绩表现。

玻纤及制品是核心主业。公司主营业务主要分为玻纤及制品、化工制品、玻 璃钢制品和气体业务,玻纤及制品业务占比超 6 成。2015 年公司并表控股子公司 天马集团后,业务呈现多元化发展,化工及玻璃钢业务占比逐年上升。随着 2018 年公司两条粗纱产线技改完成、2021 年新建 10 万吨粗纱产线投产以及新建薄毡 先投产,玻纤及制品占比有所回升,2022 年收入和利润占比进一步提升。

盈利能力不断改善,产业链布局有利于平滑周期波动。公司毛利率和归母净 利润率从 2014 年的 27.0%和 13.2%分别上升至 2022 的 33.4%和 27.1%,分别 提升 6.4 和 13.9 个百分点,归母净利润率至 2017 年以来持续提升,凸显规模效 应和公司精细化管理能力。分业务来看,核心主业玻纤及制品毛利率常年维持在 30%以上,全产业链布局有利于平滑行业周期带来的波动。2021 年海内外需求旺 盛下玻纤及各类制品价格上涨,公司玻纤及制品毛利率提升至 40.9%,2022 年玻 纤价格前高后低,22H2 行业景气度筑底,但公司新建产能带来的规模效应逐渐释 放,玻纤及制品毛利率仅小幅下滑 1.7 个百分点。

规模效应及精细化管理成效显现,各项费用率整体呈现下降趋势。公司期间 费用含研发费用率从 2009 年的 13.4%下降至 2021 年的 10.5%,主要系产能规模 提升对各项费用形成有效摊销。2022 年公司各项费用率进一步下降至 9.7%,主 要系汇兑收益增加导致财务费用大幅下降。

2.玻纤:供给冲击趋弱,需求加速扩容

玻璃纤维性能优异,产业链包括玻璃纤维纱、玻纤制品和玻纤复材。玻璃纤 维是一种以白泡石、叶蜡石、高岭土等天然无机非金属矿石为原料,按一定配方 经高温熔制、拉丝、烘干及后加工等工艺加工而成的高性能无机纤维。玻璃纤维 具有机械强度高、绝缘性好、耐腐蚀性好、轻质高强等优点。玻纤上游产业涉及 采掘、化工、能源,下游产业涉及建筑建材、电子电器、轨道交通、石油化工、 汽车制造等传统工业领域,以及航天航空、风力发电、过滤除尘、环境工程、海 洋工程等新兴领域。在玻纤产业链中,玻纤制品和玻璃纤维复合材料处于中后端。

玻璃纤维纱主要分为粗纱和细纱。当前主流的玻璃纤维纱生产工艺为池窑拉 丝法,通过将叶腊石、石灰石、石英砂等原料在窑炉中熔制成玻璃溶液,排除气 泡后经通路运送至多孔漏板,高速拉制成玻纤原丝。原丝通过烘干、短切、调理 等工艺制成玻璃纤维纱。玻璃纤维纱分类较多:1)按照纤维直径可分为细纱和粗 纱,细纱指纤维直径在 9 微米及以下的玻璃纤维加捻长纤,主要用作电子纱和工 业纱,电子纱可用于生产电子布,下游为电子元件印刷线路板。粗纱单丝直径在 10 微米及以上,可分为直接纱和合股纱;2)按照是否加捻可分为有捻纱、无捻 纱,加捻指纱线的两个截面产生相对回转,主要为提高纱线的强度;3)按照玻璃 中碱含量可分为无碱玻纤、中碱玻纤和高碱玻纤,其中无碱玻纤占据全行业 95% 以上的产量规模;4)按照长度可分为连续纤维(纺织纤维)、定长纤维和玻璃棉。

玻纤制品由玻璃纤维纱进行初级加工制成。玻纤制品主要包括玻纤织物(具 体品种有方格布、网格布、电子布等)及玻纤无纺制品(主要为玻纤毡,具体品 种系列有短切毡、湿法薄毡、连续毡、缝编毡、针刺毡等)。玻纤复合材料由玻纤制品进行深加工制成,具有优异的综合性能。复合材料 指由两种以上物理和化学性质不同物质组合成的多相固体材料。基于玻璃纤维机 械强度高、绝缘性好、耐腐蚀性好、轻质高强等优点,以玻璃纤维及制品作为增 强材料、以合体树脂作为基体材料的玻纤复材具有优异的综合性能,能够替代钢、 铝、木材、水泥、PVC 等多种传统材料,在风电叶片、汽车与轨道交通、建筑材 料、工业管罐、电力绝缘、电子电器、航空航天等领域广泛应用。

2.1.需求端替代性价比提升拓宽应用场景

下游应用领域纵深拓展,兼具周期与成长。凭借优异的性能和可设计性,以 及不断降低的成本,玻纤对传统材料的替代性不断显现:1)技术与管理水平的提 升,以及规模化效应显现,降低玻纤成本中枢,提升替代性价比;2)技术进步带 来产品的创新和性能的提升,应用场景不断拓展,并可满足高端领域的性能要求。 根据中国巨石年报,玻纤主要应用领域集中在建筑建材、电子电气、交通运输、 管罐、工业应用以及新能源环保等领域,既有相对偏周期的应用领域如建筑建材、 管罐等,也有成长性较强的新兴的应用领域如汽车轻量化、5G、风电等。

2.1.1.传统行业为玻纤提供基础需求

传统行业中建筑建材为玻纤最大的下游应用领域,地产+基建拉动玻纤需求。 在建筑领域,玻纤凭借其轻质高强和保温的优异性能,广泛应用于建筑承载工程 中的加固材料(混凝土梁、柱)、建筑物内外墙体保温、防水、抗裂材料和节能建 筑门窗等。2023 年地产+基建预期向上,有望驱动玻纤需求回暖: 1)地产政策进入友好期,其中供给端政策应出尽出,房企融资“三支箭”齐 发,房企现金流有望得到实质性改善;需求端政策集中于维护合理的购房需求, 降低购房成本以支持刚需和改善性需求。当前政策效果正逐渐传导至需求,23 年 开年以来新房及二手房都表现出明显的筑底修复趋势。我们认为,随着房地产销 售回暖,市场暖意有望逐步从需求端传导至投资端,带动地产相关投资上行,进 而驱动上游玻纤需求进一步回暖。

2)基建作为政府托底经济的手段之一,2023 年有望再次发力:2023 年为二 十大开局之年,3 月 5 日两会政府工作报告定调全年经济增长目标约 5%,明确积 极的财政政策要加力提效,全年赤字率目标 3%较 2022 年 2.8%有所提升,并提 出拟安排地方政府专项债券 3.8 万亿元(2022 年 3.65 万亿元),加快实施“十四 五”重大工程,实施城市更新行动等。专项债仍是支撑基建投资的重要驱动,今 年专项债额度提升,且 2022 年下发地方债“提前批”额度时间相较往年更早或 对 23H1 基建投资形成有力支撑。我们认为,今年基建仍是扩大内需、托底经济 的主要抓手,专项债配合政策性开发性金融工具有望为重点项目提供资金保障, 有利于加速实物工作量落地,对上游材料需求形成向上支撑。

2.1.2.玻纤的成长性体现自新兴行业需求拉动

新兴行业 1:玻纤有望充分受益风电长期成长性需求释放。当前风电周期性 因素逐渐消散,2021 年陆风率先进入平价时代,2022 年海风国补退出,风电产 业长期成长性有望逐步显现。我们测算,2023-2025 年我国年均风电新增装机量 有望维持在 70GW 以上,至 2025 年风电累计装机容量有望达 614.5GW。

玻纤是风电叶片主流增强材料,单位 GW 风电机组玻纤需求量约 1 万吨。风 机大型化是平价时代降本的核心趋势,目前陆上风电主流机型达 6MW 以上,2023 年 1 月运达股份北方大基地项目已交付 9MW 机组;海上风电已步入 10MW 以上 时代,2022 年 11 月金风科技单机容量 16MW 机组已下线,2023 年 1 月明阳智 能 18MW 机组已获得认证。叶片大型化发展趋势对材料端的拉伸强度和模量提出 了更高的要求,玻纤企业推出高强高模玻纤产品,同时在传统真空灌注成型工艺 上成功开发拉挤成型工,用以制作风电叶片主梁或辅梁,推动玻纤成为风电叶片 主流增强型材料。根据明阳智能招股说明书,我们测算单位 GW 容量风电机组对 应玻纤需求量约为 1 万吨,按照国内 2023-2025年均风电新增装机量 70GW 测算, 年均风电用玻纤需求量约为 70 万吨。

碳纤维性能更优,玻纤性价比更高,两种材料各有优劣,短期呈现互补格局。 1)性能方面碳纤维更优:碳纤维具备出色的力学性能和化学稳定性,在密度、弹 性模型、拉升强度等方面均较玻纤有一定优势,是风电叶片大型化、轻量化的理 想材料;2)性价比方面玻纤更具优势:碳纤维主流产品价格高出玻纤十倍以上, 截至 2023 年 3 月中旬,在经历几轮降价后国内大丝束碳纤维均价 110 元/公斤, 依然显著高于玻纤。我们认为,中短期碳纤维仍无法完全匹配风电整体降本需求, 在大型化趋势更为显著的海风、叶片长度 100m 以上的超大机组中,碳纤维渗透 率提升或更快。短期来看二者呈现互补趋势,以中材科技、时代新材为主的叶片 制造商和以明阳智能、东方电气为主的整机商均推出碳玻混合拉挤大梁叶片。

22 年风电招标超预期,23 年中风电装机需求启动有望带动玻纤需求回暖。 根据金风科技数据,2022年国内风电市场公开招标达98.5GW,同比增长82.0%。 根据风电之音不完全统计,2022年全年风电项目招标规模达109.3GW(含框架)。 我们认为,22 年风电招标大涨有望为 2023 年风电新增装机提供有效支撑,进而 带动上游材料端需求复苏。

新兴行业 2:汽车轻量化市场广阔,玻纤增强热塑性材料是理性材料。汽车 轻量化是指在保证汽车强度和安全性能的前提下,降低汽车的整备质量,从而提 高汽车的动力性,减少燃料消耗,一般通过轻量化设计、轻量化材料、轻量化工 艺三个途经实现。根据中国巨石年报披露,若汽车整车重量降低 10%,燃油效率 可提高 6%-8%,汽车整车重量每减少 100 公斤,百公里油耗可降低 0.3-0.6 升, 汽车重量降低 1%,油耗可降低 0.7%。

玻纤复合材料是汽车轻量化领域传统金属 材料的重要替代品,符合“以塑代钢”政策导向。在前端模块、发动机罩、新能 源车电池保护盒、复合材料板簧、仪表板、底护板、车门板、翼子板、侧裙板等 部位可较多使用玻纤增强复合材料,能有效降低整车质量,对燃油车油耗的降低 以及新能源汽车续航里程的提升具有显著作用。目前汽车上应用的玻纤增强复合 材料包括玻璃纤维增强热塑性材料(QFRTP)、玻璃纤维毡增强热塑性材料(GMT)、 片状模塑料(SMC)、树脂传递模塑材料(RTM)以及手糊 FRP 制品。

新能源车轻量化诉求更强,玻纤复材渗透率提升有望驱动玻纤长期需求。相 较传统汽车,新能源汽车为满足电动化、智能化、网联化趋势,新增电池、电机、 电子三电系统,显著增加车身重量,因此轻量化诉求更为强烈。2022 年我国新能 源汽车销量约 689 万量,同比增长 96%,市占率提升至 25.6%,根据中国汽车工 业协会预测,2023 年新能源汽车产销有望达到 900 万辆,同比增长 31%。新能 源汽车销售的增长以及玻纤复材在传统汽车中渗透率提升,有望为玻纤提供中长 期支撑。根据中国巨石年报披露,欧美平均每辆轿车使用增强塑料达 117 公斤, 占轿车重量的 5-10%,其中玻纤增强热塑性塑料渗透率约为 42%,单车用量约 49 公斤,而对比国内经济型轿车增强塑料单车用量仅为 16-20 公斤,载货汽车为 20-30 公斤,汽车轻量化趋势下玻纤增强热塑性材料市场空间广阔。

新兴行业 3:电子纱需求随 PCB 行业深度发展而放量。电子纱是一种绝缘性 较好的玻纤材料,可制成玻纤布用于覆铜板(CCL)的生产,电子纱约占覆铜板 成本的 25%-40%。覆铜板是印制电路板(PCB)的核心基材,PCB 是提供电气 连接的核心元件,为各类电子系统提供元器件的装配支撑和电气连接的功能。

玻纤布基覆铜板占比近 7 成。覆铜板根据基材的不同可分为玻纤布基覆铜板、 纸基覆铜板、复合基覆铜板和以金属基为主的特殊基覆铜板,根据中电材协覆铜 板材料分会数据,2021 年全国玻纤布基覆铜板产量约 5.47 万㎡,占刚性覆铜板 约 80%,占全部覆铜板产量约 68%。 电子行业快速发展,PCB 应用领域不断拓宽,有望驱动电子纱需求释放。随 着 5G、物联网、云计算、大数据、人工智能等新技术向传统行业渗透,智能制造、 汽车电子、智能家电、智慧医疗等融合新领域蓬勃发展,“中国制造 2025”推进 实施,拓宽了 PCB 的应用范围,推动电子纱/电子布需求提升。2021 年全球 PCB 产值 809亿美元,根据 Prismark 预测 2026年有望达到 1016亿美元,5 年间CAGR 约 4.7%。

2.1.3.海外市场提供重要需求来源,有利于平滑周期波动

2022H1 玻纤出口高景气,H2 需求有所回落。2022 年我国玻纤及其制品出 口总量约为188万吨,同比增长9.91%,出口金额34.96亿美元,同比增长10.06%, 其中粗纱出口总量约为 72 万吨,同比增长 5.97%,出口金额 7.68 亿美元,同比 增长 9.85%。由于俄乌冲突和疫情影响加剧全球能源危机,全球供应链受影响, 玻纤海外产能供应能力受限,导致 22H1 玻纤出口高景气,22H1 玻纤及其制品出 口总量约 108 万吨,同比增长 38.88%,下半年回落至 80 万吨,同比下降 14.07%。 年末由于欧洲能源紧缺,粗纱及玻纤制品均出现小幅翘尾。

出口修复延续至 23Q1,23 年海外需求有望维稳。外需收缩预期下玻纤出口 受到一定影响,但截至 2 月玻纤出口显示出修复趋势,截至 2023 年 2 月粗纱海 外出口量累计值约 11.86 万吨,同比下降 12.69%,较 1 月降幅收窄 5.26pct,玻 纤及其制品海外出口量累计值约 29.85 万吨,同比下降 10.95%,较 1 月降幅收窄 1.84pct。

2.2.供给端23年新增产能冲击边际趋弱,行业有望重回紧平衡

玻纤为重资产行业,资金投入规模大、技术壁垒高。为遏制行业重复建设和 盲目扩张,促进产业转型升级,国家在政策层面对小产能、落后产能的生产线加 强调控,国家发改委、工信部不断提高玻纤行业准入标准,新建无碱玻璃纤维池 窑法粗纱拉丝生产线单窑产能规模从 2012 年的 5 万吨/年提高至 2019 年的 8 万 吨/年,并将玻璃球窑等产线列入限制类。平均来看,普通无碱玻纤粗纱池窑每万 吨固定资产投资约为 1 亿元,而高模、电子、低介电等类型玻纤等投资则更为巨 大,这构成了玻纤行业新进企业的资金壁垒。

寡头竞争格局明显,行业集中度较高,全球 CR5 约 64%,国内 CR5 约 72%。 2022 年我国玻纤纱总产量约 687 万吨,同比增长 10.1%,其中池窑纱产量 644 万吨,占比 93.7%。行业寡头竞争格局较为稳定,2020 年全球玻纤产能 CR5 约 64%,分别为中国巨石、美国 OC、泰山玻纤、重庆国际和日本 NEG,其中中国 占据三席,2021 年国内玻纤产能 CR5 约为 72%。2022 年产能扩张持续,2021-2022 年新增产能合计约 175 万吨。受 2020 年 各类玻纤纱价格持续上涨,行业整体盈利水平持续走高影响,2021H2 国内玻纤 产能扩张热潮再启,根据我们不完全统计,2021-2022 年国内玻纤新增产能分别 为 92.0 和 82.5 万吨,2022 年新增产能主要集中在上半年。

市场供需趋于失衡,22H2 行业冷修产能增加。根据中国玻璃纤维工业协会 统计,2022H1 在建拟投产池窑项目产能规模达 120 万吨,需求疲软时期行业新 增产能难以消纳。2022 年 3 月协会提出适时冷修、避免扎堆投产倡议,22H2 行 业冷修产能快速增加,以中国巨石、重庆国际、泰山玻纤为主的行业龙头率先开 启部分产线冷修。2023 年新增产能冲击趋弱,全年约 48 万吨。我们测算 2023 年新增产能约 为48万吨,增量主要来自于22年冷线产线的复产,泰山玻纤和重庆国际两条2022 年冷修的生产线已于 23Q1 点火复产,新点火生产线仅有中国巨石九江智能制造 基地一线 20 万吨产能。我们认为,2023 年新增供给增速趋缓,需求修复下行业 供需有望回归紧平衡。

在建及拟建项目超200万吨,预计入市时间放缓。目前已公告拟建设的重点 项目合计产能约为225万吨,我们认为在行业库存压力得到有效缓解前,重大项 目入市节奏或将有所放缓。

3.小而美的进击:差异化全产业链布局,产能向百万吨迈进

3.1.投资亮点1:全产业链布局的协同效应

稀缺的全产业链布局的玻纤公司。公司横向产业链通过子公司天马集团进行 树脂的研发、生产和销售,布局化工业务,其化工辅料可作为玻纤主营业务的生 产材料之一;公司纵向产业链结合子公司天马集团主要产品饱和聚酯树脂与玻璃 纤维等材料组成复合材料、增强材料。我们认为,公司玻纤全产业链的完整布局 有利于公司根据下游需求调节生产计划,同时通过与子公司的协同降低生产成本 与开发周期,提高企业的综合竞争力。

全产业链布局平滑业绩波动,吨收入及吨毛利位居行业一梯队。横向对比来 看,公司玻纤及制品吨收入长期居于行业前列,吨毛利位于行业一梯队。我们认 为,公司玻纤制品业务有效补充公司收入来源,与玻纤纱形成互补,使得公司盈 利能力不输行业龙头,随着未来产能的进一步释放,规模效应下带动公司吨成本 仍有进一步下降空间。

3.2.投资亮点2:产能向百万吨迈进

2020 年及以前基本处于满产满销,产能瓶颈限制公司长期成长。2020 年以 前公司玻纤及制品产能利用率均维持在 95%以上,销量/产量基本维持在 100%, 产能的限制或成为制约公司业绩的主要原因。

2024 年有望新增 35 万吨产能,中期产能向百万吨迈进。公司先后通过募资 及自有资金进行产能扩张建设: 1)2015 年通过非公开发行股票进行原有两条产线技改,并于 2018 年完成 投产,新增产能 7 万吨; 2)2020 年通过发行可转债建设 10 万吨/年无碱玻璃纤维粗纱池窑拉丝技术 生产线,并于 2021 年完成部分产能投产; 3)2021 年公告建设 60 万吨高性能玻璃纤维智能制造基地,并于 2022 年 11 月成功竞得相应土地,我们假设 2023 年底投产 1 期 1 线,后续每年投产 1 条;4)2022 年 4 月公司公告拟将原有年产 3 万吨生产线升级改造为年产 8 万吨 高端高性能玻璃纤维及特种织物生产线,假设 23 年停窑,24H1 技改完成。 我们预计公司 2023 年有效产能或因为技改停窑导致小幅下降,2024 年公司 新增产能投产公司产能有望突破至 65 万吨,2026 年有望跃迁至 95 万吨。

产能增加释放规模效应,成本有望持续下降。公司玻纤及制品营业成本中, 原材料及动力能源占比较大,2022 年分别占比 45.2%和 25.0%,其次人工和折旧 占比 12.7%和 8.1%。整体产能和单一产线规模的上升有利于规模效应的释放,摊 薄折旧等生产成本:从公司单位销量对应各项成本拆分来看,随着公司玻纤纱产 量上升实现自供,单吨原材料成本明显下降,2022 年相较 2015 年下降约 33.7%, 2018 年两条生产线技改完成后,2018-2019 年单吨折旧成本呈现下降趋势。我们 认为,公司中期 60 万吨高性能玻璃纤维智能制造基地落成后,有望引导公司吨成 本进一步下行,从而带来更大的利润空间。

3.3.投资亮点3:注重技术研发,从“制造”迈向“智造”

公司注重研发能力,夯实内功构筑技术护城河。长海股份以技术起家,公司 董事长杨国文先生是公司的技术带头人,奠定了公司注重技术创新的企业文化。 公司近年来研发费用占营业收入的比重均高于 4%,处于行业首位,2022 年研发 人员占比 10.75%,超过行业龙头中国巨石的 9.23%。公司强调精益化管理,从“制造”迈向“智造”。公司采用智能化生产设备替 代人工操作,对关键性的数据和设备的运行状态进行自动化监测,同时对物流系 统和仓储体系进行自动化升级。精细化、智能化运营与管理有利于节约生产成本, 提高生产效率,同时提高产品质量。横向对比来看,公司期间费用率长期处于行 业较低水平。

3.4.投资亮点4:积极拓展海外市场,与国内市场形成互补

经销商+展会模式开拓海外市场,打响长海品牌。公司主要通过两种方式进行 产品外销:1)经销商模式:由经销商采购公司产品,以“常海”品牌进行销售, 对外销售设置区域独家经销商,有利于降低外销成本;2)展会模式:通过国际、 国内定期行业展会展示产品、接洽国外客户,公司参与的主要展会包括世界最大 的复合材料展会法国 JEC 展会、中国复合材料工业技术展览会、美国复合材料展 览会、新加坡 JEC 展会等。海外市场补充收入来源,出口景气上行将利好公司销售表现。公司收入结构 中海外市场占比约 2 成, 2022H1 玻纤出口高景气背景下,公司 2022 年海外收 入占比提升至 23.8%,有效平滑国内市场的行业波动,且出口价格的上涨也为公 司全年销售均价的稳定提供了有效支撑。

4.盈利预测

公司是深耕玻纤细分制品领域的龙头,全产业链布局有利于平滑行业周期波 动,2024 年公司新建产能投产将引领公司产能迈入新阶段,有望驱动公司业绩重 回高增区间。为测算公司未来业绩增长,我们对具体业务做如下核心假设: 1)玻璃纤维及制品:2022-2022H1 公司预计没有新建产能落地,新增产能 主要来自 2021 年新点火的年产 10 万吨项目产能爬坡,2024 年随着公司天马产 线 3 改 8 完成技改后投产、60 万吨项目一期两条产线共 30 万吨点火投产,公司 产销有望迎来质的飞跃,驱动公司核心主业再创新高。我们预计公司玻璃纤维及 制品板块 2023-2025 年营业收入为 23.73、28.27 和 34.54 亿元,同比增长 4.7%、 19.2%和 22.2%。

2)其他业务:公司子公司天马集团年产 10 万吨不饱和聚酯树脂技改扩建项 目建成投产后,后续业绩增长预计来自产能爬坡。我们预计公司化工制品板块 2023-2025 年营业收入为 8.87、10.97 和 13.41 亿元,同比增长 30.4%、23.8% 和 22.2%。

我们预计公司 2023-2025 年营业收入分别为 33.46、40.27 和 49.17 亿元, 同比增长 10.9%、20.4%和 22.1%,归母净利润分别为 7.72、9.62 和 11.64 亿元, 同比增长-5.6%、24.6%和 21.0%,对应 EPS 分别为 1.89、2.35 和 2.85 元。可 比公司方面,我们选取行业龙头中国巨石、中材科技和山东玻纤作为可比公司, 2023 年可比公司平均 PE 约为 10 倍。我们认为,长海股份是稀缺的全产业链布 局的公司,中期产能有望跃迁至行业第二梯队,驱动公司业绩进入高增区间,业 绩成长确定性较强。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

关键词:

首页

首页

营业执照公示信息

营业执照公示信息