在5月以来的报告中,我们对反弹的判断是,指数修复到上海疫情爆发前的位置(即3月下旬的平台),板块上重点看好的是“顺风车”逻辑,即在疫情前产业趋势已经不错的方向,比如军工、新能源基建(风、光、储、核、水)、汽车半导体、医美等医疗服务。

过去一周,市场各主要指数已经先后来到反弹的目标位置(3月下旬的平台),后续能否高看一线?

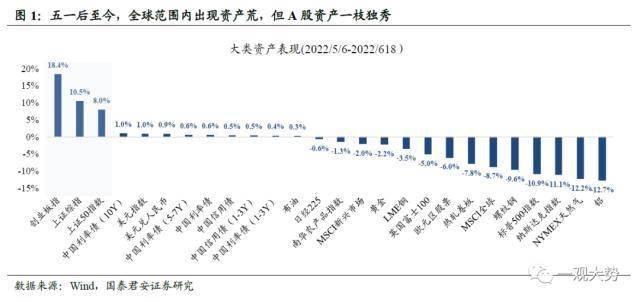

本轮反弹演绎的速度和幅度都明显超出预期,尤其是在美联储加息力度上台阶和海外演绎衰退逻辑的情况下。

交流下来,市场主要反应两个维度的中美“独立”预期:

一、基本面独立:海外衰退,国内复苏

短期来看,不能证伪,毕竟国内正处于加快复工复产后的经济回弹期,5月生产数据整体超出预期。因此,短期国内股票走势与美股形成阶段性背离。

中期维度,A股走势持续独立于海外,需要国内经济快速复苏,以抵抗美国经济下行带来的出口和制造业的压力。正面案例是19Q1(经济中国上美国下),反面案例是18Q4(经济中美共振向下)。

回到当前,在复工复产经济快速回弹之后,下半年国内经济的复苏难度大概率高于20年武汉疫情后(武汉疫情前库存周期在底部、经济处于复苏趋势中,武汉疫情后海外消费需求爆发,国内出口制造业大幅回升,这三点与在上海疫情前后的情况相比,刚好相反)。

其中,检验复苏成色的关键变量是中长期贷款的增速,因此,在中长期贷款增速回到3月份增速之前,我们认为A股仍然是震荡市、结构市。

结构上,继续看好“顺风车”逻辑,比如军工、新能源基建(风、光、储、核、水)、汽车半导体、医美等医疗服务,这些板块上有估值顶、下有业绩底。其次,一些近期滞涨板块也值得关注,比如猪肉、消费建材、医药等。

二、流动性独立:海外收缩,国内放水

5月以来,银行间流动性较为充裕,DR007较3、4月在下台阶,引发“水牛”的讨论。

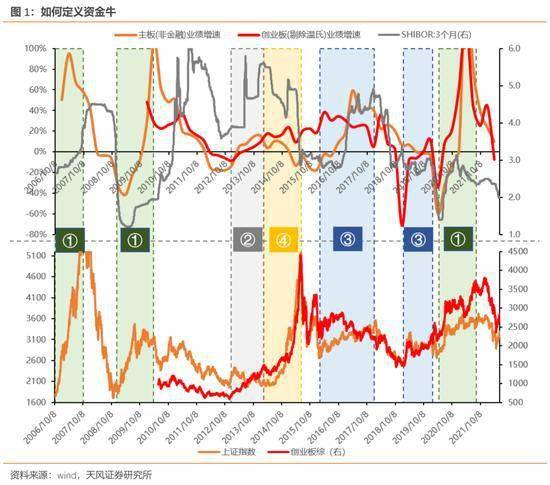

资金牛的定义:市场的涨幅由企业盈利和估值贡献,我们定义“资金牛”为背离基本面,而主要由资金推动形成的牛市。复盘A股历史,纯粹的“资金牛”并不多见,其中最为典型的是14年下半年开始的持续一年的主板牛市。

当前出现类似14-15年的“资金牛”,可能性较低,关键问题还是回归基本面:

1)稳增长压力下的货币宽松,使得过去一个阶段银行间流动性极为宽裕。但银行间流动性不能与股市增量资金划等号。只有当非金融企业和个人形成了融资需求,在满足了生产和消费之后有剩余,这部分钱才能在监管允许范围内进入股市,即所谓的剩余流动性。

2)14-15年(主板)资金牛的形成,深植于当时宽松的金融创新土壤,很难被复制。具体包括:①场外配资、结构化产品等高杠杆工具(普遍达到5倍甚至10倍以上)。②HOMS等第三方系统接入,解决了传统场外的账户限制、低效风控等问题,并穿透了证监会的监管。③通道业务兴盛,模糊了底层资产,使得银行资金小部分流向股市;同时银行理财资金通过伞形信托等模式参与了配资业务,也成为了行情的放大器。④银行信贷资产借助通道业务出表,可以腾出规模释放更多贷款;同时宽松的监管环境下,信贷资金入市没有受到太多限制。但这些杠杆工具和金融创新业务大多已被叫停或限制,因此即使有宽货币的背景,也很难重现当年资金入市的情形。

3)历史数据来看,单靠短贷和票据等短融资金,也难以形成资金牛。过去一个阶段即使社融放量,也仍是短贷、票据激增,但中长期贷款萎靡的结构。历史经验来看,当票据短贷飙升,但中长期贷款羸弱时,市场都是震荡市。因此后续行情的关键仍在于,反映实体融资需求和基本面改善情况的中长期贷款何时迎来拐点、幅度如何。

4)17年外资加速流入之后,需要更多地考虑海外流动性环境。目前来看,海外通胀数据超预期+美联储缩表回收流动性、美债利率水平高位运行。叠加国内环境,当国内疫情快速好转,同时海外回收流动性、人民币汇率贬值压力提升,则国内货币政策的空间也会逐步压缩,进而国内利率水平触底回升。因此当前银行间流动性极为充裕的状态可能也并不具备持续性。

2015年6月13日,证监会发布《关于加强证券公司信息系统外部接入管理的通知》,重申“证券公司不得通过网上证券交易接口为任何机构和个人开展场外配资活动、非法证券业务提供便利”——通过HOMS系统、铭创、同花顺(95.750,0.37,0.39%)等第三方系统接入的增量配资被叫停,15日开盘市场随即转向,启动暴跌模式。在此之前,监管层已发布一系列对场内两融、场外配资及结构化产品的监管措施。

复盘A股历次牛市,可以看到纯粹的“资金牛”并不多见。2014-2015年“资金牛”的形成很大程度上是依托于当时特殊的金融环境,即宽松的金融监管、井喷的金融创新,以及由此带来的高倍杠杆工具,而这些条件在当下很难被复制。

01

如何定义“资金牛”

市场的涨幅由企业盈利和估值贡献,我们定义“资金牛”为背离基本面,而主要由资金推动形成的牛市。复盘A股历史,可以看到单纯的资金牛并不多见。

下图上半部分展示银行间流动性及指数业绩,下半部分为市场表现,以业绩和流动性的贡献程度划分,06年以来牛市大致有四类:

1)基本面整体向上叠加较为充裕的流动性,带来普涨行情:较为典型的如06Q1-07Q3,08Q4-10Q1,20Q2-21Q3。这些阶段流动性对牛市起到助推作用,但市场上涨的基点是业绩修复的空间和确定性。

2)基本面温和改善但流动性环境偏紧,市场小幅上涨:如13Q4-14Q1,期间主板和创业板业绩均触底回升,但流动性环境偏紧(13年两次钱荒),最终市场分化、震荡上涨。

3)基本面分化,带来指数走势分化,流动性向景气板块集中:较为典型的如16Q1-17Q4(主板占优)、19Q1-20Q1(创业板占优)。这些阶段市场以业绩为锚,且无论流动性环境如何,资金不断向景气向好、确定性高的方向集中。

4)市场走势与当期业绩背离,但在极为宽裕的流动性推动下大幅上涨:最典型的阶段就是14Q3-15Q2。需要区分的是,当时创业板业绩温和改善,但由于有外延并购增厚业绩的预期,市场一定程度上仍是对基本面下注,15年股灾后也证实了创业板业绩的持续改善,直至17年商誉暴雷。而主板业绩从14年起持续下行,直到16年才触底回升,因此14年下半年开始的持续一年的主板牛市,是真正完全由资金面推动的牛市,即我们定义的“资金牛”。

关键词: 银行间流动性 A股走势持续独立于海外 A股走势独立 市场主要指数

首页

首页

营业执照公示信息

营业执照公示信息