美国财险行业盈利以投资收益为主,但前进保险以承保利润为主。依靠自身长期积累的技术能力、对客群的精准定位、直销渠道优势及出色的定价能力,前进保险“产品+渠道+营销”三管齐下,在竞争激烈的车险行业不断提高市占率,并通过UBI策略实现客群结构的不断优化,赔付率低于行业均值。

来源|经理人传媒旗下《中国保险家》杂志

策划执行/本刊编辑部

(相关资料图)

(相关资料图)

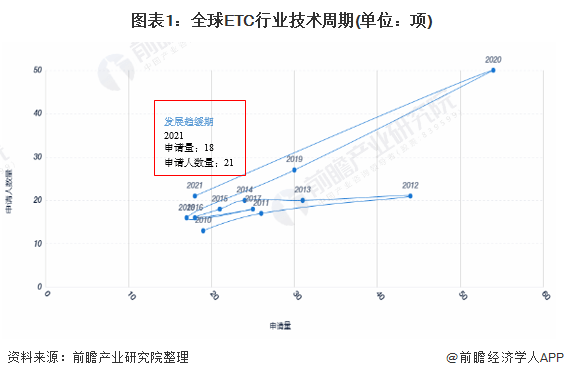

美国第三大汽车保险公司ProgressiveGRP(下称“前进保险”)是全球市值第五、估值第一的财险公司,仅次于StateFarm和伯克希尔·哈撒韦旗下的盖可保险(GEICO)。前进保险从商业车险起家,目前其保费收入主要来自个人车险、商业车险及住宅财产保险。其中,个人车险是公司营收贡献最大的业务,2019-2021年个人车险业务占净保费收入平均为81%,占承保利润平均为85%;商业车险业务增速最快且盈利能力最强,住宅财产保险业务近年来也发展比较快(图表1)。

2022年一季度,个人车险、商业车险及住宅财产保险三类业务收入分别占公司保费总收入的77.2%、18%及4.7%。

2021年,前进保险净保费收入为443.69亿美元,同比增13.01%,远超行业平均增长率。2020年公司的承保利润率为12.3%,远超9.5%的行业平均承保利润率。截至2022年6月19日,前进保险市值达641亿美元,位列全球财险公司第五,但其P/B估值高达3.3倍,远超市值前四的财险公司。

在常年维持在盈亏边缘的美国车险行业,前进保险却拥有首屈一指的承保盈利能力。2015-2020年,其保险综合成本率一直维持在93%-97%,即承保业务一直处于盈利状态。由此,公司保持了全球领先且十分稳定的高净资产收益率水平,过去十年平均净资产收益率达21.6%。与此相对应,公司股价也节节攀升,自2009年以来连续上涨,至2022年6月累计涨幅超过11倍。

前进保险不管是保费增长,还是承保利润率,一直跑在行业前列。背后最根本的因素,是公司拥有强大的风险定价能力,逐步确立了自己的核心竞争力,从而确保公司业务持续增长的动力。

而这离不开公司持续的技术投入,及重视定价模型与风险预判。

前瞻布局UBI车险,锻造精准定价能力

资本市场给予前进保险的高估值与其净资产收益率紧密关联,而其较高的净资产收益率主要来源于承保利润和投资利润。2016年以来,前进保险承保利润不断提升,净资产收益率与估值也不断走高。

从公司的利润结构看,相比其他财险公司利润贡献多来自投资收益,前进保险自2013年起承保利润占比均超过70%,对抗宏观利率和权益市场影响能力较强,净资产收益率波动性有限,因此估值能持续维持高位。

这与公司前瞻性地布局UBI车险——基于驾驶行为数据的差异化车险产品密切相关。

2009年,前进保险率先在美国推行UBI车险。公司通过装在车辆上的OBD盒子收集车辆状态数据和驾驶行为数据,帮助驾驶者改掉不良驾驶习惯,从而降低车险保费。经过多年摸索,前进保险在该领域具备了一定的先发优势。

在这一阶段,公司就投入比竞争对手更多的资本和人力来收集和分析事故数据。而借助其庞大的数据库,前进保险得以根据被保险人生活方式、驾驶习惯、个人特征等进行更加精确的定价。

2014年,前进保险该项目保费收入超过26亿美元,保单数量突破250万,对私家车险业务渗透率达15.5%。

2015年,美国监管部门颁布法规,要求所有卡车运输公司在2017年12月前安装电子监测设备,为UBI在商业用车领域扫除了障碍。

2017年,前进保险推出了商业车险领域的“Snapshot”——SmartHaul,用来收集货车司机的驾驶相关信息,只要司机安装这一设施便可以立刻获得3%的保费折扣,如果车主的驾驶习惯良好,在评估期过后便可获得额外的折扣。

2018年,美国前进保险为商用卡车司机提供UBI保险,使得符合安全驾驶标准的商车司机平均节省1384美元保费,吸引了大量的卡车司机。

正是凭借庞大的数据积累,前进保险得以根据被保险人生活方式、驾驶习惯、个人特征等进行更加精确的定价。与竞争对手相比,前进保险的被保险人风险特征分组更细,保险产品价格的范围也更大。

从效果上看,UBI模式一方面能够降低用户的道德风险,更重要的是前进保险定价模型中权重最高的因子是用户的驾驶行为,而UBI车险可以帮助公司收集大量用户驾驶数据,从中探究风险关联性,进而优化定价模型。

UBI策略下,前进保险风险预测准确度持续提升,客群结构不断优化,赔付率低于行业均值。从精确度看,UBI能推动损失模拟程度的提高;从客群结构看,UBI能通过优化定价模型,进而更准确筛选出低风险客户群,使得公司能调配更多资源吸引并留存低风险客群;从赔付率看,低风险客群的扩大意味着购买保险后出意外可能性较低的客户增多,能够有效降低赔付率(图表2)。

细分客户、深度挖掘

基于多年积累的数据库资源,前进保险主要将客户细分为四类,并致力挖掘高价值客群Robinson。四类客户分别是:Sam客群占比最高,在其需要时会考虑车险;Diane客群占比较高,为租客;Wright家庭类对车和房都有保险需求,不一定打包购买;Robinson家庭客群经济实力较好,有房有车有游艇,通常会打包购买保险。

由于Robinson客群价格敏感性低、忠诚度高、每次购买保单量大,所以前进保险将之视为最高价值客群,此外公司认为随着Diane和Wright客群的年龄和经济实力增长,他们将逐渐成为Robinson,所以对这两类客群也需要投入资源进行培育。

与竞争对手相比,前进保险的被保险人风险特征分组更细,保险产品价格的范围也更大。事实上,早期大多数保险公司不会考虑将年龄作为风险因子,但前进保险根据被保险人的年龄进行定价,从两个年龄组开始逐渐扩展到11个年龄组。

得益于不断深耕客户端,前进保险高价值客户群Robinson群体的增速显著提高,2017年保单留存率较2013年提高约15%,2021年第三季度保费增速为行业的3.2倍。

2015年,前进保险收购ARX自营家财险业务,主要目的就是为满足Robinson和潜在Robinson群体的需求。

着力直销渠道

此外,前进保险也抢先同行大力发展直销。直销能够有效的降低车险的费用率,从而降低费率。低价格是车险市场,尤其是标准车险市场竞争中的最大壁垒。1994年前进保险在车险行业率先推出电话询价、比价、购买服务,其中的比价服务一直是前进保险的特色。

为满足不同细分客户不同的渠道偏好,前进保险持续加大直销渠道的投入,丰富直销形式,同时均衡代理人的利益。在营销策略上,前进保险在多种新媒体平台上加大广告投入力度,提高客户反馈。

总之,通过“产品+渠道+营销”三管齐下,以客户为中心,前进保险高价值客群增速显著,客户留存度持续提升,保费增速超美国财险行业水平3倍。

关键词:

首页

首页

营业执照公示信息

营业执照公示信息