本文正文由工银瑞信投教基地、北京金融街服务局、三折人生联合出品。

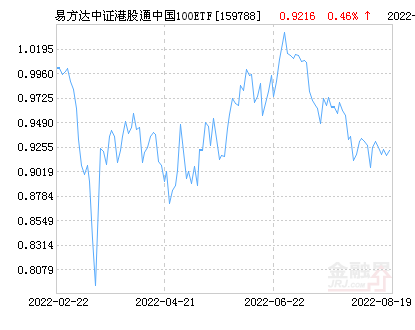

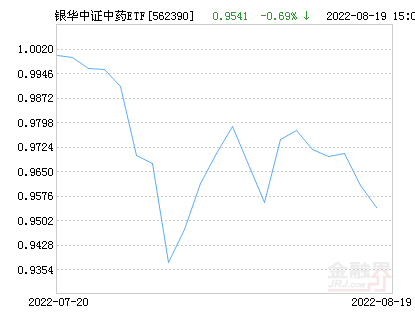

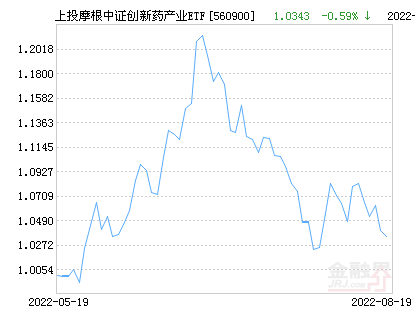

(相关资料图)

(相关资料图)

-----------------------------------------------

中国有句古话,叫做养儿防老,

未来我们的 "养老问题" 该何去何从呢?

今天我们就说一说养老金 "三支柱"。

在 1994 年,世界银行出版了《防止老龄危机——保护老年人及促进增长的政策》,第一次提出建立养老金的 " 三支柱 " 模式。

那到底是哪三个支柱呢?

三支柱是如何解决养老问题的:

第一支柱是指由政府管理的公共养老金制度,用于解决资源再分配问题,让更多的老人得到基本保障。

美国是最早建立起 " 三支柱 " 养老体系的国家,它的第一支柱就是联邦社保基金(Federal Old-Age and Survivors Insurance and Disability Insurance Trust Funds,OASDI),是由美国联邦政府发起的强制养老金计划。

比如美国的401K 计划,就是美国的私营企业退休金计划,属于第二支柱。它是由企业发起设立,企业和员工按照一定比例共同缴纳的,账户享受一定的税收优惠。

比如美国的IRA(Individual Retirement Account)就属于第三支柱。该个人退休账户是个人自愿参与的退休储蓄计划,个人可以根据风险偏好投资于基金、债券、股票等投资组合。账户也享受税收优惠。

我国目前也已经构建了养老金 " 三支柱 " 体系。

第一支柱:基本养老保险

第一支柱由政府主导建立的基本养老保险,主要包括了职工养老保险和居民养老保险。我们平常所说的社保中的养老保险,就包含在第一支柱里。

第二支柱是由企事业单位发起,并由商业机构运作的职业养老金,包括了企业年金和职业年金。

但企业年金和职业年金还主要局限于效益好的企业和机关单位,所以目前存在覆盖面较窄,基金规模相对较小等问题。

第三支柱为居民自愿购买的,由商业机构提供的个人养老金。目前主要是个人储蓄型养老保险和商业养老保险。

此前,第三支柱还没有全国统一的制度性安排,是多层次养老保险体系的短板。

比如,在逐步拓展第三支柱覆盖的范围,不仅包括商业养老保险,还包括基金产品、银行理财、储蓄存款等符合规定的金融产品。

我们只有提前做好规划,分配好当下的收入,才能为未来 "养老" 问题做好充足的准备。

关键词: 老无所依

首页

首页

营业执照公示信息

营业执照公示信息