当地时间11月6日至18日,《联合国气候变化框架公约》第二十七次缔约方大会(COp27)将在埃及沙姆沙伊赫举办。在COp27会议上,谈判代表和高管们将讨论数万亿美元气候融资的迫切需求,以帮助世界度过联合国组织者所说的“多重危机时代”。其中,周三是峰会的金融日,会上有一个专门讨论降低绿色借贷成本的会议,而在当前的时代背景下,此次会议变得极其重要,因为与崭露头角的时期相比,当前的金融环境,尤其是利率,已经发生了巨大变化。

(相关资料图)

(相关资料图)

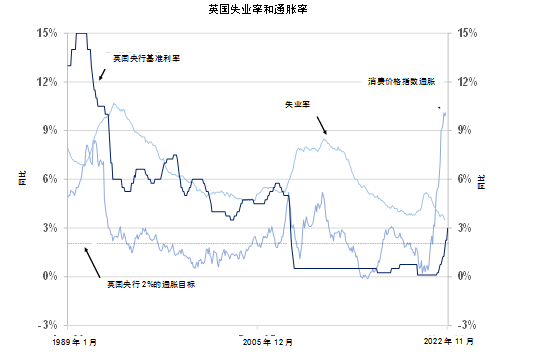

自2008年底举行COp14以来,世界上大部分地区的政府贷款利率都一直处于较低水平。欧洲多年来的利率一直低于零,日本几乎一直实行零利率或负利率。尽管美国在新冠疫情前提高了利率(与20世纪80年代甚至2007年相比,提高后的利率水平仍处于历史低位),但在过去十年的任何一次COp会议期间,欧元区和英国的利率从未超过2%。

而随着通胀席卷欧洲和美国,政府利率不断飙升。在美国,联邦基金利率期货暗示的终端利率将高于5%,接近全球金融危机前的水平。

这种利率环境显然不是史无前例的,但对于可再生能源而言,这无疑是不受欢迎的,在某种意义上,这也可以说是不寻常的。自2004年以来,近4.4万亿美元的可再生能源资产已获得融资,其中大部分资金来自长期债务。在这些资产融资中,有超过3.6万亿美元是在2009年至2021年的极低利率期间流动的。

换句话说,迄今为止,低利率一直是可再生能源资产融资的基本预期。

解决方案

对于资产融资而言,央行利率几乎是尽可能被考虑到的外生因素,任何正在开发新资产的企业都必须把利率作为一个既定条件。但这并不意味着全世界都无能为力来缓解这对能源转型的影响。结构性融资本身有很多选择。

风能和太阳能资产(或电动汽车充电基础设施)的开发商实际上并不向日本央行或美联储借款,这些企业从商业实体借款,商业实体的利率与政府利率挂钩,然后加上一系列溢价,为借款人创造最终的债务成本。这些溢价可能包括期限互换,即将短期债务转换为长期债务;信用保险,以反映风险;最后是项目本身的宣传。

因此,尽管借款人和贷款机构都无法影响美联储的决策过程,但贷款机构仍可以努力降低最终的资金成本。期限互换可能不是一个有很大谈判空间的组成部分,但其他部分是。其中一个重要的部分是资产支持贷款的期限,对于任何给定的借款数额,较长的贷款期限都会对应较低的固定还款。并且,如果贷款机构认为零碳资产的风险比其他类似投资低,那么风险溢价也是可以调整。不过,正如洛克菲勒基金会(RockefellerFoundation)的调查结果显示,对新兴市场的项目来说,较长的债务期限尤其具有挑战性,部分原因是政治风险。

延长贷款期限也是可以作为谈判的协调部分。通常情况下,贷款机构不愿意在资产的合同期限之外延长还款期限,而会将贷款期限限制在合同结束前的几年(例如,一个签订了20年购电协议的太阳能项目可能只会获得18年的贷款)。因此,那些拥有购买力的机构也可以在融资问题上出一分力,通过延长合同条款,反过来允许更长的贷款期限。

还有其他与财务相关的举措可以作为谈判条件。例如,风力涡轮机制造商维斯塔斯(Vestas)的首席执行官本周提出的一项建议看似简单,但其含义却相当深刻:承认清洁电力可能并不总是每年都会变得更便宜。但尽管如此,风力发电的平准化成本仍低于和。

在特定市场,如尼日利亚,太阳能既能与电网电力竞争,又比发电机的电力便宜五倍。而不断上涨的价格并不会消除可再生能源五倍的价格差距。

最后还能采取的措施就是重新谈判。如果一个项目在不同的宏观经济环境下签署了协议,而这些协议由于当前的条件而不再可行,那么协议就应该重新谈判。

例如,美国东北部有一个值得关注的例子,在那里,海上风电开发商Avangrid要求马萨诸塞州暂停其现有的CommonwealthWind海上项目的电力购买协议一个月。该公司以一长串相关因素作为理由:“全球大宗商品价格的历史性上涨、利率的急剧和突然上升、供应链的长期约束以及持续的通胀。”所有这些都在很大程度上或完全超出了开发商的控制范围。如果一家公司需要通过调整合同来解决这些问题而且仍然要在竞争中击败其他能源供应商那么,调整条款总归比撕毁合同更好。

首页

首页

营业执照公示信息

营业执照公示信息