文 | 氨基观察

【资料图】

【资料图】

一直以来,美股都是中国生物科技企业重要的融资场所。

目前,共有超过 10 家中国生物科技企业在美股上市,既包括百济神州、再鼎医药等门面,也包括天境生物、亘喜生物等后起之秀。

不过,因为行情下跌、地缘政治等因素,让中国生物科技企业赴美上市面临众多不确定性。2021 年 11 月,联拓生物上市之后,中国生物科技企业美股上市陷入空窗期。

一大重要融资渠道的丧失,对于整个行业的发展来说,不可谓没有影响。但好在,事情正在好转。

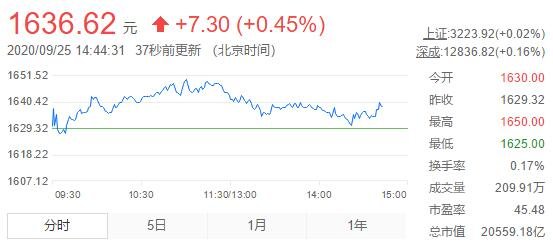

2 月 3 日,硕迪生物在美国纳斯达克挂牌上市,且股价大涨 73.33%,市值攀升至 9.05 亿美元。

这或许意味着,经历了漫长的寒冬后,中国生物科技企业的融资渠道,开始逐步恢复。

闯关美股 IPO 的硕迪生物

虽然上市首日股价大涨,但硕迪生物尚未有产品上市,需要资本持续助力才有可能通往未来。

硕迪生物专注于 G 蛋白偶联受体(GPCR)靶向疗法开发。GPCR 调节多种不同的生理和病理过程,大约每三种上市药物中,就有一种靶向 GPCR 相关通路,包括糖尿病、双相情感障碍、哮喘、高血压和心血管疾病等。

然而,这类靶向疗法的创新药研发,目前仍面临诸多挑战。比如,难以获得作为药物设计基础的相关晶体结构;或者通过多种细胞内信号通路的非特异性信号传导,可能会增加副作用等。

为此,硕迪生物开发了一个集成平台,希望能够解决这些挑战。目前,公司正在推进多款产品的开发,已有两种小分子化合物进入临床阶段。

进度最快的 GSBR-1290 是一种小分子 GLP-1 受体(GLP-1R)激动剂,适应症为治疗 2 型糖尿病和肥胖患者。

2023 年 1 月,硕迪生物启动了 1b 期多次递增剂量研究,并预计 2023 年下半年启动 2 型糖尿病和肥胖症的 2a 期概念验证研究。

另一款已进入临床试验阶段的候选药物 ANPA-0073,是一款靶向 apelin 受体(APJR)的小分子产品候选物,拟用于治疗特发性肺纤维化和肺动脉高压。

2022 年 9 月,硕迪生物完成了该产品 1 期单次递增剂量研究和多次递增剂量研究。

可以看到,硕迪生物核心管线均处于早期阶段,后续推进需要较长的时间和较大的资金成本。能否 IPO 融资对其发展至关紧要。此次能够成功在美股 IPO,对于硕迪生物来说无疑是个 " 里程碑 " 事件。

借壳上市的依生生物

当然,未来在美股上市的不仅有硕迪生物,方式也不只有 IPO。

去年 9 月 29 日,依生生物就已经宣布,与美国纳斯达克 SPAC Summit Healthcare Acquisition Corp. 签订了业务合并协议,预计 2023 第一季度内在美国完成上市。

所谓 SPAC,指的是特殊目的收购公司。SPAC 首先会通过首次公开募股筹集资金,其目的是收购一家现有的运营公司。

随着运营公司与公开交易的 SPAC 合并或被其收购,前者将成为纳斯达克或纽约证券交易所的上市公司。虽然公司没有直接完成 IPO,但也间接实现了上市目的,还能够获得资金支持。

对于依生生物来说,这是一个不错的方式。在借壳之前,依生生物的首选目标是港股。2021 年 3 月,依生生物在港交所披露招股书。

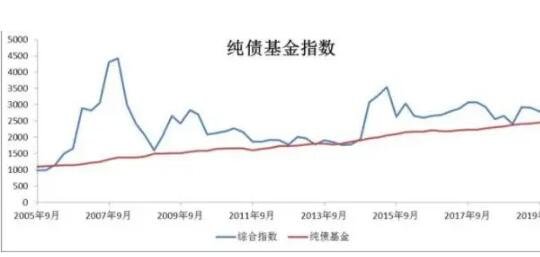

不过,后续市场的发展超出了公司预期。随着 18A 企业板块持续下挫,市场情绪跌至冰点,IPO 对大部分生物科技企业来说成了挑战。

截至 2020 年 9 月 30 日,依生生物货币现金为 11.41 亿元,前 9 个月亏损额为 2.28 亿元。

在这一背景下,依生生物港股 IPO 遇阻后,选择另辟蹊径,通过借壳的方式登陆美股。这不仅是完成上市里程碑,更是为了续命。

融资渠道愈发畅通

对于一家生物科技企业而言,能否成功登陆资本市场,可能直接决定了公司发展趋势,甚至事关生死。

毕竟,一家技术驱动型企业要想脱颖而出,需要大量的研发投入,离不开资金的持续支持。梦想的实现离不开钱,现实从来都是这样残酷。

只是,过去一年,港股发行难度变成地狱模式,科创板审核要求没有变松的迹象,美股市场也因为地缘因素存在众多不确定性,如何 IPO 成了生物科技企业不得不解决的难题。

这也导致,市场对生物科技企业产生了更多担忧,不是技术,而是因为资金问题。的确如此,从港股 18A 企业的资金来看,不少企业已经难以支撑一年。

好在,随着市场情绪的转变,融资环境也发生了微妙的变化。

目前,港股配售融资渠道已经反转。截至目前,已经有诺辉健康、亚盛医药、康宁杰瑞制药 3 家 18A 企业完成配售融资。

而纳斯达克融资渠道的再次开启,意味着国内生物科技行业的融资渠道进一步恢复。这对于整个产业来说,无疑是好消息。

首页

首页

营业执照公示信息

营业执照公示信息