1、洛阳钼业

1.1、全球布局的资源公司

洛阳栾川钼业集团股份有限公司的前身创立于 1969 年,2004 年和 2014 年进行 两次混合所有制改革,目前是民营控股的股份制公司。2007 年和 2012 年分别于香 港联合交易所和上海证券交易所上市。公司属于有色金属矿采选业,主要从事基本金 属、稀有金属的采、选、冶等矿山采掘及加工业务和矿产贸易业务。目前主要业务分 布于亚洲、非洲、南美洲、大洋洲和欧洲五大洲,是全球领先的钨、钴、铌、钼生产 商和重要的铜生产商,亦是巴西领先的磷肥生产商,同时公司基本金属贸易业务位居 全球前三。

公司的愿景是成为受人尊敬的、现代化、世界级资源公司。为适应全球“双碳” 战略机遇,实现公司远景目标,公司明确了今后一段时期“三步走”的发展目标:第 一步“打基础”降本增效,通过组织升级和全球管控模式的建立,构建系统,完善机 制,筑巢引凤,吸引矿业精英,做好储备。第二步“上台阶”产能倍增,加快 TFM 混合矿、KFM 铜钴矿两个世界级项目建设和投产。伴随产能的提升,队伍在建设世 界级项目中得到锤炼。用现代化的治理方式,更加有效管控分子公司,全球治理水平 全面上台阶。第三步“大跨越”创世界一流,企业规模、现金流水平达到新高度,人 才队伍和项目储备达到新要求,围绕重点区域和重点品种,谋求更大的发展,实现愿 景目标。

【资料图】

【资料图】

1.2、携手宁德时代,开启新篇章

公司实际控制人为于泳,通过鸿商产业控股集团有限公司间接持有公司 24.69% 的股份。洛阳矿业集团持有公司 24.68%的股份,是公司第二大股东。 2022 年 9 月,宁德时代及其控股子公司四川时代与洛阳国宏三方签署投资框 架协议,该交易已于 2023 年 3 月正式交割,宁德时代控股子公司四川时代通过矿 业集团间接持有公司 24.68%的股份,成为洛阳钼业间接第二大股东。

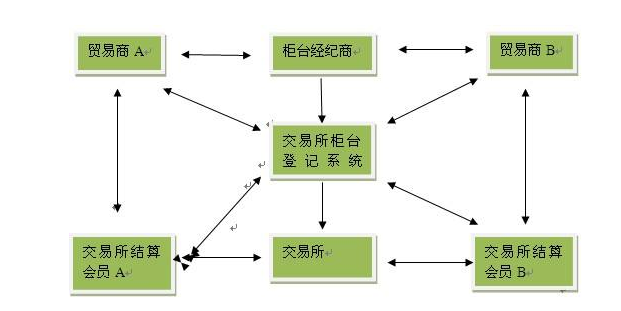

1.3、“矿山+贸易”模式打造新竞争力

公司于 2019年7月24日成功并购 IXM 并完成交割。IXM 总部位于瑞士日 内瓦,是全球第三大基本金属贸易商,IXM 及其成员单位构成全球金属贸易网络, 业务覆盖全球 80 多个国家,主要业务地区包括中国、拉美、北美和欧洲,同时构 建了全球化的物流和仓储体系,产品主要销往亚洲和欧洲。 IXM 已负责 TFM 所产铜与钴全部产量、巴西所产铌全部产量及 NPM 所产铜 部分产量的对外销售,形成了“铜矿山—IXM—终端加工厂及冶炼厂”、“氢氧化钴 —IXM—钴冶炼厂商和新能源下游生产商”、“铌铁生产厂—IXM—消费用户”等经 销模式。

IXM 实现公司矿山产业链延伸,并凭借其贸易商的产业地位和渠道优势,助力 公司扩大在资源领域的布局和影响,增强公司全球行业竞争力和影响力,合力形成新 的商业竞争优势。

1.4、营收保持平稳,归母净利润创历史佳绩

公司 2022 年实现营业收入1,730亿元人民币,同比-0.5%,总体保持平稳;实 现归属于母公司净利润 60.7亿元,同比增长 19%;由于 IXM 金属贸易相关损益的同 比下降,实现扣非归母公司净利润60.7亿元,同比增长 48%,创历史最佳业绩。贸易业务贡献主要营收,铜钴板块营收下降。公司2022年矿山贸易业务营收占比 达 85%,矿山采掘及加工业务营收占比15%,其中铜钴板块/铌磷板块/钼钨板块/铜 金板块分别占总营收的 6%/4%/4%/1%。值得注意的是,2022 年铜钴板块营收97.5亿元,同比下降 27%,铜金板块营收 12.93 亿元,同比下降 22%,海外TFM铜钴矿和NPM铜金矿的营收下降拖累公司整体营收表现。

矿山业务贡献主要毛利,铜钴板块毛利占比较高。公司 2022 年矿山采掘及加工 业务贡献 66%的毛利,矿山贸易业务贡献 34%的毛利,矿山采掘及加工业务中铜钴 板块表现抢眼,铜钴板块/铌磷板块/钼钨板块/铜金板块分别占公司毛利的 28%/18%/18%/2%。 矿山采掘及加工业务各板块整体毛利率水平较高,公司 2022 年铜钴板块/铌磷板 块/钼钨板块/铜金板块毛利率分别为 47%/38%/42%/19%。矿山贸易业务中精炼金属 贸易和精矿产品贸易毛利率约为 4%。

1.5、产量攀新高,年度生产目标再上新台阶

2022 年公司主要矿产品产量基本超额完成年度任务目标。其中,铜钴板块产量 创历史新高,刚果(金)产铜、钴分别为 25.43 万吨(+21.6%)和 2.03 万吨(+9.7%); 钨钼板块因为矿山品位下降,钼、钨产量下降分别为 1.51 万吨(-7.8%)和 0.75 万 吨(-13.3%);铌磷板块产量创历史新高,巴西产铌 0.92 吨(+7.3%),产磷肥 114万吨(+2.3%);铜金板块因为 E48 低价矿体品位下滑产量下降,澳洲产铜 2.27 万 吨(-3.5%),产金 1.62 万盎司(-18.7%)。

根据公司 2023 年年度生产指引,铜钴板块面临 TFM 项目生产持续爬坡和 KFM 项目投产放量双重利好,2023 年 TFM 铜、钴预计产量增速分别为 22%和 11%,KFM 铜、钴预计产量分别达 8 万吨和 2.7 万吨(指引中值);钼钨板块由于矿山品位下滑, 预计钼、钨产量分别下降 11%和 7%;铌磷板块产量预计持平,磷肥产量略有增加 1%;铜金板块由于扩建项目投产,预计 NPM 铜、金产量分别上涨 12%和 60%;矿 山贸易业务预计整体贸易量持平,略有下降 1%。

1.6、可比公司财务指标对比

公司毛利率在可比上市公司中处于较低水平。由于 2019 年起公司开拓了 IXM 矿 山贸易业务,贸易业务大幅拉低公司整体毛利率,2022 年公司矿山贸易业务的营收 占比 85%,毛利率 4%。在 ROE 指标上,公司净资产规模较大,净资产收益率较为 稳定,处于可比上市公司中游水平。公司存货周转天数在可比上市公司中处于较低水平。从历史来看,公司在 2019 年引入 IXM 矿山贸易业务后,贸易业务加快了资产周转速度,存货周转天数显著降 低。期间费用率方面,贸易业务的引进大幅提高公司营收,受此影响,期间费用的占 比目前已降至同行较低水平。

2、世界级铜钴资源,铜价获得支撑上行

2.1、铜钴项目投产,产量大幅攀升

2.1.1、两大世界级铜钴项目

公司为全球重要的铜生产商,2022 年公司产铜 27.7 万吨,同比增长 19%,在 全球主要铜矿企业中,增速处于前列。于刚果(金)运营的 TFM 铜钴矿是全球范围内储量最大、品位最高的在产铜钴矿 之一,矿区面积超过 1,500 平方公里,公司目前间接持有 TFM 铜钴矿 80%权益, 业务范围覆盖铜、钴矿石的勘探、开采、提炼、加工和销售,拥有从开采到加工的全 套工艺和流程,主要产品为阴极铜和氢氧化钴。2020 年公司取得毗邻 TFM 矿区的 KFM 铜钴矿是世界级绿地项目,资源量丰富,具备巨大勘探潜力,公司目前间接持 有 KFM 铜钴矿 71.25%权益。

2021 年 8 月,公司董事会审议通过关于投资建设 TFM 混合矿开发项目,投资总 额 25.1 亿美元,项目达产后,预计年均增加铜产量 20 万吨/年,钴产量 1.7 万吨/ 年。 2022 年 6 月,公司董事会审议通过关于刚果(金)KFM 开发项目(氧化矿、混合 矿)工程(一期),投资总额 18.26 亿美元,项目达产后,预计新增年平均 9 万吨 铜金属和 3 万吨钴金属。

2.1.2、2022年权益金问题冲击销售,2023年已迎来反转

2022 年 TFM 铜钴产量创历史最高纪录,TFM 铜产量为 25.43 万吨,同比增长 21.6%;钴产量为 2.03 万吨,同比增长 9.7%。值得一提的是,2022 年公司由于 TFM 项目扩产增储产生增储权益金问题,铜钴产品销售受到大幅影响,全年 TFM 铜销量 为 13.04 万吨,同比下降 36.4%;钴销量为 1.26 万吨,同比下降 26.5%。 分季度看,受增储权益金问题影响,公司 TFM 铜钴产品的销售自 2022 年第三 季度开始受到较大影响,其中铜第三季度销量为 1.5 万吨,环比下降 77%,第四季 度未有销售;钴第三、第四季度钴销量分别为 1358 吨和 329 吨,环比分别下降 73% 和 76%。

根据公司公告,在刚果(金)当地时间 4 月 18 日,洛阳钼业与刚果(金)国家矿 业公司(Gécamines)就 TFM 权益金问题达成共识。洛阳钼业与 Gécamines 将进 一步加强合资伙伴关系,并将共同在新能源产业等领域拓展合作。我们预计随着 TFM 项目增储权益金问题得到妥善解决,铜钴库存将实现去化,有望提振今年销售表现。

2.1.3、项目投产叠加去库,铜钴板块迎来强劲增长

由于 TFM 混合矿项目和 KFM 开发项目将于 2023 年陆续投产,刚果(金)TFM、 KFM 两个项目将提供铜钴产能产量的集中增长。按照公司 2023 年年度生产指引中值 计算,预计 TFM 铜、KFM 铜产量分别为 31 和 8 万吨,刚果(金)2023 年合计产铜 39 万吨,同比增长 53%;预计 TFM 钴、KFM 钴产量分别为 2.25 和 2.7 万吨,刚果 (金)2023 年合计产钴 4.95 万吨,同比增长 144%。

2023 年,刚果(金)TFM、KFM 两个铜钴项目投产带来的产量增量,叠加权益 金事项解决后铜钴库存去化的预期,通过 IXM 销售网络,2023 年铜钴销量有望获得 大幅增长,我们预计刚果(金)(TFM+KFM)铜、钴销量分别为 45.19 万吨和 5.34 万吨,同比增长 247%和 325%。

2.1.4、铜钴板块毛利水平处于历史高位

近年来,伴随公司在刚果(金)项目上不断深耕,精细管控卓有成效,TFM 铜 钴项目盈利稳步增长。2017-2022年公司铜钴板块营收稳步增长,营业成本持续下 降,2021-2022 年铜钴板块毛利率分别为53%和 47%,达到历史高位。我们预计 TFM 项目将继续稳健经营,KFM项目亦将在借鉴先进经验的过程中受益,今明两年铜钴 板块盈利仍将保持较高水平。

2.1.5、铜相关产品迎来量价共振

在项目产量方面,我们预计 2023 年-2025 年刚果(金)TFM 和 KFM 项目合计 产铜 39/47/48 万吨,2023-2024 年分别同比增长 53%/21%/2%。在价格方面,2022 年铜价先扬后抑,一度站上历史新高。我们预计 2023 年铜价重心将得到支撑上移, 并在高位运行,叠加铜销量跃升的预期,铜相关产品有望贡献重要边际增量。

2.2、铜供需偏紧,宏观面支撑铜价

2.2.1、铜价复盘,价格有支撑

2022 年铜价整体重心下移,呈现急跌慢涨的局面。年初,受经济复苏和宽松货 币政策的影响,叠加持续的地缘政治风险和能源危机继续推高通胀水平,铜价在历史 高位震荡上行,伦铜于 3 月份创出 10845 美元/吨的历史新高;此后,国内疫情反复 对消费市场“点刹”,加之以美联储为代表的各国央行在高通胀压力下开启激进加息, 市场对欧美经济衰退的担忧进一步加剧,铜价在美元指数的压制下于年中快速大幅回 落,跌至 6955 美元/吨,较高点跌超 35%;四季度后,在国内防疫政策优化和美联 储加息放缓预期的支撑下,市场情绪得到修复,叠加库存低位等因素,铜价企稳回升。 从通胀上看,短期内欧美高通胀形成对铜价的重要支撑,虽然通胀在中短期内或 将见顶,但通胀在一段时间内仍将处于较高水平。2023 年美联储加息周期接近尾声, 伴随着美元指数由强转弱,铜价重心得到支撑上移。

2.2.2、铜供给改善:新扩建项目投产,再生铜增长稳定

全球铜矿资源丰富,集中度较高。根据美国地质勘查局(USGS)数据显示,截 至 2022 年,全球已探明铜矿资源储量 8.9 亿吨,主要分布在智利、澳大利亚、秘鲁、 俄罗斯、墨西哥等国家,前五大资源国控制了全球约 55%的铜矿资源量,我国作为 铜需求大国,储量仅有 2700 万吨,约占全球的 3%。从资源开发强度上来看,智利 作为全球铜资源储量和开采量均为第一的国家,静态储采比为 36.54 年,与之相比, 我国铜资源开发强度较大,静态储采比仅为 14.21 年。

铜矿产量稳中有升,但涨幅缓慢。伴随着现代铜采矿业的发展,矿山老龄化、品 位下滑等问题已不可避免,这些因素制约了铜精矿供应的增长。据 ICSG、CRU、 Woodmac 数据统计,全球铜矿山露天矿平均品位已经由 1993 年的 0.81%下滑至 0.6%左右、地下矿平均品位已经由 1993 年的 1.36%下滑至 1.12%。作为老牌铜矿 资源国的秘鲁,还爆发出罢工停产、道路封闭、暴力袭击等社会问题,持续对铜矿的 生产和运输端造成干扰。

铜矿新增产能或在 2023 年达到峰值。铜矿床勘查周期较长,根据 S&P Global Market Intelligence 数据显示,全球最大的 35 个矿山从发现到投产的平均所需时间 为 16.9 年,因此铜矿产能释放大幅滞后于铜矿资本开支。未来铜矿新扩建项目的陆 续投产是全球铜矿供应的重要增量,2023 年-2025 年全球铜精矿新投产增量分别为 108.2/63/38.7 万吨。再生铜是铜供应的重要补充。通过回收生产过程中的铜碎料以及生产生活中使用 过的旧废铜进行再次冶炼可获得再生铜,而旧废铜作为一种再生资源,其回收利用不仅能缓解铜矿资源匮乏的现状,也符合当前节能减排和环保的要求。2014 年至今, 全球再生铜产量保持在较稳定的水平,再生铜产量从 2014 年的 392 万吨增长至 2022 年的 420 万吨,年复合增长率 0.9%。

2.2.3、铜需求修复,传统消费复苏,新能源增量强劲

2022 年全球精炼铜消费量高达 2600 万吨,10 年复合增速为 2.2%,而中国这十 年间的铜消费从 977 万吨增长到 1466 万吨,年复合增速为 4.6%,远高于全球平均 水平。受疫情冲击影响,中国 2021 年消费需求疲软下滑,铜消费罕见下降 2.5%。中国作为全球最大的铜消费国家,铜消费全球占比逐渐提高,2022 年铜消费占 比已提升至 56%,对全球铜业及铜价有重要影响。我国铜下游消费以电力、家电、 交通运输、建筑、机械电子为主,其中电力行业消费占比近半高达 46%。未来随着 国内政策对传统消费的刺激以及新能源产业持续向好,我国铜消费有望进一步增长。

经济政策接续加力,国内传统行业消费迎来复苏。2022 年我国传统行业消费放 缓,电网投资维持超 5000 亿元水平,同比增速下滑至 1%;空调、汽车等增幅同比 下降,处于低增长阶段;房地产行业继续下行,新开工和竣工面积持续负增长。2023 年我国走出疫情时代,稳经济一揽子政策措施密集出台,3 月我国制造业 PMI 在荣枯 线上继续提高至 52.6%,为 2012 年 5 月以来的最高值,经济全面回升态势更趋明朗。 由此判断,2023 年国内传统行业消费将迎来复苏,带动中国铜消费止跌回升。

新能源行业展现蓬勃生机。区别于传统行业对铜消费的稳定需求,新能源产业持 续高景气是铜消费增长的主要拉动力。在工业化和城镇化进程已趋于饱和的背景下, 经济结构转型背后也是传统领域需求减弱和新兴领域需求扩张的切换过程。需求端会 更加关注新能源产业链对铜金属边际增量需求拉动。 1)新能源汽车产业快速发展。根据 EV-Volumes 统计,2022 年全球新能源汽车 销量达 1052 万辆。我们预计 2023-2025 年新能源汽车销量分别为 1430/1945/2645 万辆,对应用铜量为 76.1/103.5/140.7 万吨,新增用铜分别为 20.1/27.4/37.2 万吨。

2)新能车高增速带动配套电桩需求。充电桩的主要用铜部件为充电模块、接插 件电线电缆和各种开关。据 Mysteel 数据,一台公用交流式充电桩用铜 8kg,一台公 用直流式充电桩用铜60kg,一台私人桩用铜约2kg。在车桩比不断下降的态势下, 预计 2023-2025 年新增充电桩对应用铜量为8/11/16万吨。3)储能行业快速崛起。随着储能市场投资规模不断加大,产业链布局不断完善, 应用场景不断延伸,储能行业加速崛起。我们预计2023-2025 年全球储能新增装机量分别为111/170/240GWh对应每年新增用铜量为3.1/4.4/5.3 万吨。

4)“光伏+风力”发电驶入快车道,发电成本进一步下降。俄乌冲突引发的全球 能源危机,促使“光伏+风力”发电驶入发展快车道。Wind 数据显示,2021 年全球 光伏发电装机总容量达 942GW,年增幅 23%;风电装机总容量达 829GW,年增幅 11%。近年来随着发电科技的不断发展成熟,叠加全球能源危机导致的化石燃料和电 力价格成本高企,使得利用光伏和风力发电在经济上更具可行性。根据国际可再生能 源署(IRENA)数据显示,全球可再生能源发电装机成本近十年大幅下降,其中光伏 发电装机成本从 2010 年的 4731 美元/KW 降至 2020 年的 883 美元/KW,成本降幅 达 81.3%;海上风电、陆上风电的装机成本在这十年中分别下降 32.3%和 31.3%。

太阳能光伏发电因其清洁、安全、便利、高效等特点,已成为世界各国普遍关注 和重点发展的新兴产业。此背景下,全球光伏发电产业增长迅猛,产业规模不断扩大, 产品成本持续下降。据 IEA、Wood Mackenzie 数据,全球光伏市场新增装机量从 2014 年的 40.6GW 增长至 2021 年的 175GW,年均复合增长率超过 20%。我们预测,2022 年全球 新增光伏 装机容量将 达到 240GW ,2023-2025 年新增 光伏装机 达到 350/460/580GW,分别增长 46%/31%/26%。铜在光伏发电系统中主要用于连接器、 电缆和逆变器等,根据 IEA 预计,光伏发电用铜量约为 2.8 吨/兆瓦,据此测算,预 计 2023-2025 年全球光伏建设用铜量分别为 98.8/129.8/163.7 万吨。

风力发电不仅环保,且可产生巨大电能,因此越来越受到世界各国的重视。根据 全球风能理事会(GWEC)的数据,2021 年全球海上风电新增装机 21.1GW,全球 陆上风电新增装机 72.5GW,全球新增风电装机整体下降 2%。据 GWEC 预测, 2022-2025 年全球新增风电装机容量将回到正增长分别为 7%/2%/3%/13%。铜在风 电领域主要用于电缆、发电机和变压器等,相较陆上风电,海上风电各组件的铜使用 强度均有所提升。根据 IEA 预计,海上风电系统装机用铜量约为 8 吨/兆瓦,陆上风 电系统装机用铜量约为 2.9 吨/兆瓦。据此测算,预计 2023- 2025 年全球风电装机用 铜量约为 36.1/37.5/47.1 万吨。

2.2.4、供需紧平衡,继续看好铜价

目前铜显性库存处于历史低位,结合 ICSG 数据,2022 年全年铜消费缺口约为-36 万吨。伴随 23-25 年全球铜精矿新扩建项目的陆续投产以及铜矿生产干扰边际的减轻, 精炼铜供给或分别增长 127/83/93 万吨。需求端,作为全球铜消费最大的国家,2023 年中国传统行业消费将迎来复苏,带动中国铜消费继续回升,同时考虑到新能源汽车、 充电桩、储能、光伏发电、风力发电等新能源产业对铜消费增量的边际拉动,预计未 来三年将带来 90/89/112 万吨的铜消费增量。根据测算结果,2023 年铜供需总体处 于紧平衡,2024 年铜供应偏紧缺口 6 万吨,2025 年铜供需缺口扩大至 25 万吨。

3、发力锂资源开采,多元布局其他金属

3.1、加快布局新能源金属领域

公司携手宁德时代,在新能源金属资源领域的动作频频,抢占未来新能源产业发 展红利。目前公司已布局铜、钴、镍及锂等资源,通过与资源终端应用客户更紧密的 结合,进一步巩固公司在能源转型原材料供应领域的领先地位,保障能源转型金属的 可靠供应,满足全球能源转型需求。 布局印度尼西亚镍、钴产业。2019年11月,公司通过全资子公司CMOC LIMITED 收购沃源控股有限公司 100%股份,从而间接取得沃源控股持有的华越镍钴股份,并 通过认购华越镍钴新增注册资本的方式,将公司间接持有的华越镍钴股权增至 30%。 通过以上投资,公司参与在印度尼西亚 Morowali 工业园区建设红土镍矿湿法冶炼项 目,项目生产规模为年产 6 万吨镍金属量的混合氢氧化镍钴。

布局玻利维亚锂项目。公司联手宁德时代组建 CBC 合资公司,在 2023 年 1 月 与玻利维亚政府签署锂资源开采、提炼加工和销售的框架协议,开发位于乌尤尼和奥 鲁罗的盐湖锂资源,并建设两座锂提取工厂,投产后碳酸锂年产能达 5 万吨。

3.2、形成多元金属发展格局

除新能源转型金属外,公司还拥有钼、钨、铌、磷和金等独特稀缺的产品组合, 且各资源品种均具有领先的行业地位,资源品种覆盖了基本金属、特种金属和贵金属, 同时通过磷介入农业应用领域。独特而多元化的产品组合,使公司可以更好抵御资源 周期波动风险,增强抗风险能力,享受不同资源品种价格周期轮动带来的收益。

3.2.1、继续巩固中国钼钨板块

公司于中国境内主要运营三道庄钼钨矿区和合营企业所属的上房沟钼铁矿区,主 要从事钼、钨金属的采选、冶炼、深加工、科研等,拥有采矿、选矿、冶炼、化工等 上下游一体化业务,主要产品包括钼铁、仲钨酸铵、钨精矿及其他钼钨相关产品。公 司为全球最大白钨生产商之一,所开采的三道庄矿山为全球最大的在产单体钨矿山。2022 年钼产量 1.51 万吨,同比下降 7.76%;钨产量 0.75 万吨,同比下降 13.27%。 按照公司 2023 年年度生产指引中值计算,预计钼、钨产量分别为 1.35 和 0.7 万吨, 分别同比下降 11%和 7%。

3.2.2、巴西铌磷板块运营稳健

公司间接持有巴西 NML 铌矿 100%权益,该矿业务范围覆盖铌矿石的勘探、 开采、提炼、加工和销售,主要产品为为铌铁,面向国际市场销售。公司还间接持有 巴西 CIL 磷矿业务 100%权益,该矿业务范围覆盖磷全产业链,磷矿开采方式为露 天开采作业,主要产品为磷肥(MAP、DAP)、磷酸和 DCP(磷酸氢钙),面向巴西 市场销售。2022 年 NML 铌产量 0.92 万吨,同比增长 7.29%;磷肥(HA+LA)产量 114.22 万吨,同比增长 2.26%。按照公司 2023 年年度生产指引中值计算,预计铌、磷肥产 量分别为 0.92 和 115 万吨,整体与 2022 年生产水平持平。

3.2.3、澳洲NPM铜金矿产量提振

公司在澳大利亚运营 NPM 铜金矿,该矿主要从事的业务为铜金属的采选,主 产品为铜精矿,副产品为黄金。2013 年公司以约 8 亿美元自力拓股份(Rio Tinto PLC)收购其持有的该铜金矿 80%权益。 NPM 矿山采用先进的分块崩落技术开采, 其井下自然崩落法开采技术自动化程度已达到 100%,具有开采低成本的优势。

矿源规划和供矿搭配助力入选品位提高。2022 年,E48 和 E26L1N 之间的生产 率和混合比已经过优化,最大限度地提高工厂进料矿石的矿石品位,E31/31N 露天 矿、E22 井下开采等新采矿项目已完成多项研究。2023 年公司将重点做好澳洲 NPM 矿源规划和供矿搭配,加快 E31 和 E31 北投产、降低 E48 入矿、加大 E26 出矿、 规划 E22 可研,全面提高入选品位。 NPM 铜、金产量有望提振。2022 年 NPM 铜产量 22.7 万吨,同比下降 3.5%; NPM 金产量 1.6 万盎司,同比下降 18.7%。按照公司 2023 年年度生产指引中值计 算,预计 2023 年 NPM 铜、金产量分别为 2.55 万吨和 2.6 万盎司,分别同比增长 12% 和 60%。

4、盈利预测

(1)量:假设各板块项目完成 2023 年年度生产指引中值目标,NPM 铜金矿、TFM 铜钴矿继续爬产,其余板块项目 24、25 年完成 2023 年年度生产指引最高值目标。 预计 2023-2025 年中国产钼、钨分别为 1.35/1.5/1.5 万吨和 0.7/0.75/0.75 万吨; 澳洲 NPM 产铜、金分别为 2.55/2.7/2.85 万吨和 2.6/2.7/2.8 万盎司;巴西产铌、磷 肥分别为 0.92/1/1 万吨和 115/125/125 万吨;刚果(金)TFM 项目产铜、钴分别为 31/38/39 万吨和 2.25/3.2/3.3 万吨;刚果(金)KFM 项目产铜、钴分别为 8/9/9 万 吨和 2.7/3/3 万吨。假设 2023-2025 年公司生产的相关产品全部售出,其中预计 TFM 项目在权益金问题解决后将加速铜钴库存去化,预计 2023-2025 年刚果(金)(TFM+KFM) 铜、钴销量分别为 45.19/50.72/50.48 万吨和 5.34/6.43/6.45 万吨。2023-2025 矿 产贸易量为 620/670/700 万吨。

(2)价:2023 年铜供需总体处于紧平衡,预计铜价随美元指数走弱得到支撑上 移并保持高位运行。其他金属产品中谨慎看好黄金价格;预计钼铁、铌铁、仲钨酸铵 价格企稳震荡;MB 标准级钴、磷酸一铵价格预计较去年有所下行。 (3)利:公司近年来生产经营保持稳健,矿山采掘及加工业务盈利能力强。预 计公司 2023 年-2025 年钼钨板块毛利率 33.98%/34.1%/34.1%;铜金板块毛利率 28.37%/22.8%/22.54%;铌磷板块毛利率 33.64%/31.08%/31.08%;铜钴板块毛利率 42.01%/42.46%/42.51%。预计 2023 年-2025 年矿产贸易业务毛利率为 3.6%。

随着 TFM 混合矿、KFM 铜钴矿两个世界级项目建设和投产,2023 年铜钴产能 产量将大幅攀升,公司整体业绩将迈上新台阶。我们预计 2023-202 年公司分别实现 营业收入 1,950/2,129/2,199 亿元,毛利分别为 246/274/276 亿元,毛利率分别是 12.61%/12.85%/12.54%。选取国内采矿业公司紫金矿业、江西铜业、寒锐钴业、华友钴业作为可比公司, 以 2023 年 4 月 19 日收盘价计算,可比公司 2022-2024 年预测 PE 均值分别为 20.5/15.4/13.1 倍,选取 2023 年 PE16 倍作为公司估值依据。我们预计公司 2023-2025 年归母净利分别为 120/138/141 亿元,对应 EPS 为 0.56/0.64/0.65 元/股。参考可比 公司,给予 2023 年 15 倍 PE,对应目标价 8.4 元。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

关键词:

首页

首页

营业执照公示信息

营业执照公示信息