行业趋势: 半导体设备长坡厚雪国产化替代破茧成蝶

半导体行业:关系国家安全和经济增长,是数字经济之基石

半导体兼具战略性和市场性两大特点。“战略性”主要体现在维护国家信息安全、占据信息市场主导权。“市场性”主要体 现在其市场需求日益增长。因此,半导体对国家安全和经济增长至关重要,一直是全球主要经济体竞争的目标。 当前,国家将数字经济作为核心发展战略之一,半导体作为新一代信息技术的核心,是数字经济时代基石。要抓住新一轮科 技和产业革命机遇,离不开半导体产业的发展。 半导体行业经济体量巨大,是由上游支撑产业、中游制造产业和下游应用产业构成。尤其是下游应用领域不断拓宽。

半导体行业:大周期约十年,需求核心驱动源于技术发展

(相关资料图)

(相关资料图)

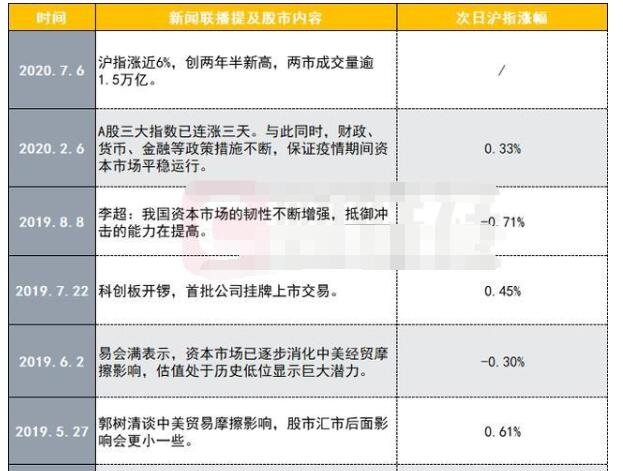

2022年全球半导体行业市场规模达到5801亿美元,达到历史新高,过去十年复合增长率7.4%。 通过分析过去20年的全球半导体销售额同比增速,发现半导体行业大周期约10年,即每10年一个“M”形波动,主要原因是 一方面受全球GDP增速变化影响,另一方面主要是技术驱动带来的行业发展。 2023年上半年全球半导体处于下行周期,但AIGC带来的新一轮技术创新引发需求大幅提升,行业有望在2024年迎来上行周期。

半导体行业因技术驱动而形成的十年大周期,本质上是因为半导体从研发到产品应用的周期约10年,新产品的应用驱动着半 导体行业向上发展。从1965年至今,半导体产品制造技术经历了六代发展,核心指标芯片特征尺寸从12μm缩小至3nm,缩 小了4000倍。

半导体行业:小周期约三年,预计2024年行业迎来上行周期

大周期看技术,小周期看需求。小周期主要是受下游需求周期波动影响,从全球半导体销售额同比来看,行业小周期约3年。 上一轮周期高点在2021年8月。2023年1月全球半导体销售额413亿美元,同比减少19%。从产业周期判断,2023年下半年预 计迎来下行周期拐点。 2024年,一方面传统芯片将进入库存拐点,另一方面AIGC对算力需求的大幅提升,将带动新兴芯片需求的爆发,将加快上行 周期的到来。

半导体行业:2022-2030年CAGR约7%,多领域驱动行业增长

根据麦肯锡预测,2022-2030年,全球半导体行业年复合增长率达6.7%,2030年市场规模达10300亿美元。 半导体五大下游领域为通讯、计算和数据存储、汽车电子、工业电子、消费电子,2022年销售额占比39%、34%、10%、 9%、8%。 2022年至2030年,预计汽车电子和工业电子市场增速最快,汽车电子市场将从580亿美元增长至1600亿美元,年复合增长率 14%,工业电子将从560亿美元增长至1400亿美元,年复合增长率12%。

半导体行业:集成电路是主要研究方向,占半导体销售额的80%

半导体产品分为四大类产品:集成电路、分立器件、光电器件和传感器。WSTS预计2023年集成电路占半导体销售额80%以上。 WSTS预计2023年集成电路产品中,逻辑、存储、模拟、微处理器分别占据31%、20%、16%、14%的市场份额。

半导体行业:新兴产业带来“芯”需求,带来新发展

数据、信息爆发式增长,数字化、自动化、智能化需求浪潮迭起。以人工智能、云计算、智能汽车、智能家居、物联网等为代 表的新兴产业蓬勃发展,催生出许多新的芯片应用需求,如AI芯片、HPC芯片、汽车MCU等,这些创新应用将成为半导体行 业的驱动力。

半导体设备:制造集成电路,是半导体行业的基石

半导体设备用来制造集成电路(芯片 )。“一代设备,一代工艺,一代产品”。半导体产品制造要超前电子系统开发新一代 工艺,而半导体设备要超前半导体产品制造开发新一代产品。行业的发展源于设备的更新迭代,是半导体行业的基石。 当前半导体设备年产值约千亿美元,支撑的是年产值几十万亿美元的下游应用。

半导体设备:2022年全球1076亿美元市场,中国占比约26%

2012-2022年全球及中国半导体设备市场规模年复合增长率分别达11%、27%,中国市场增速快于全球。 我国半导体设备销售额占全球比重提升。2022年全球半导体设备市场为1076亿美元,中国大陆半导体设备销售额占全球销售 额26%,达到283亿美元,超出中国台湾(25%)、韩国(20%)、北美(10%),连续三年成为全球最大半导体设备市场。

竞争格局: 美日荷当前垄断之局 重点设备的破局之路

集成电路制造工艺分为芯片制造和封装测试两大环节

芯片的制造过程可以分为前道工艺和后道工艺。前道工艺包括光刻、刻蚀、薄膜沉积、离子注入、清洗、化学机械抛光、量 测等工艺,后道工艺包括减薄、划片、装片、键合等封装工艺以及终端测试等。

半导体设备:半导体资本开支的80%用于设备投资

在晶圆制造厂资本开支中,20%-30%用于厂房建设,70%-80%用于设备投资。 设备投资中,芯片制造和封装测试投资额占比约80%、20%。芯片制造设备中薄膜沉积设备、光刻设备、刻蚀设备占比最高。

全球半导体设备竞争格局高度集中,主要由美日荷主导

美国在薄膜沉积、离子注入、量测领域占据垄断地位。应用材料在PVD、CMP、离子注入全球市占率分别为86%、68%、 64%,泛林在刻蚀、电镀设备占率分别为46%、78%,科磊在量测领域市占率54%。 日本在涂胶显影、清洗设备占据优势。东京电子涂胶显影设备市占率89%、迪恩士清洗设备市占率40%。 荷兰光刻机是绝对龙头,原子层沉积处于领先地位。阿斯麦占据全球77%市场份额,先晶半导体ALD设备市占率45%。

光刻机、刻蚀设备、薄膜沉积设备是三大核心设备,价值量最高

集成电路结构极其复杂,制造工艺繁多。光刻、刻蚀和薄膜沉积是半导体制造三大核心工艺。薄膜沉积工艺在晶圆上沉积一层 待处理的薄膜,匀胶工艺系把光刻胶涂抹在薄膜上,光刻和显影工艺把光罩上的图形转移到光刻胶,刻蚀工艺把光刻胶上图形 转移到薄膜,去除光刻胶后,即完成图形从光罩到晶圆的转移。

光刻机:半导体工业皇冠上的明珠,决定芯片制程的关键

光刻是决定集成电路集成度的核心工序,决定了芯片关键尺寸。光刻机是集成电路制造中难度最高的设备。 光刻的作用是将电路图形信息从掩膜版上保真传输、转印到半导体材料衬底上。光刻基本原理是利用涂敷在衬底表面的光刻 胶的光化学反应作用,记录掩膜版上的电路图形,从而将集成电路图形转印到衬底上。光刻技术经历五代技术进步,由最早的普通光源到193nm波长的DUV光,目前最先进波长为13.5nm,制程节点提高到7- 3nm。

光刻机:2021年市场175亿美元,上海微电子目前可达90nm制程

2021年全球光刻机市场规模175亿美元,由阿斯麦、佳能、尼康垄断,其中ASML占据绝对霸主地位。阿斯麦是全球唯一一 家能够设计和制造EUV光刻机设备的公司,单台EUV光刻机市场售价超过1亿美元。尼康除EUV光刻机外波长均可覆盖,佳 能主要集中在i-line和KrF光刻机。 光刻机三大性能指标:分辨率、套刻精度、产出率。分辨率是指光刻机能够将掩膜版上的电路图在衬底上转印的最小极限特 征尺寸。套刻精度是指期望位置与实际转印位置之间的偏差。产出率决定经济性能,通常以wph表示。 国产光刻机主要公司为上海微电子,其产品主要采用ArF、KrF和i-line光源,可满足IC前道制造90nm、110nm、280nm关键 层和非关键层的光刻工艺需求,28nm设备积极研发推进中。

涂胶显影机:光刻工艺流程必需设备,影响电路图形质量

涂胶显影机(又称 Track 或 Coater&Developer)是指光刻工艺过程中与光刻机配套的涂胶、显影及烘烤设备。早期及较低端 的工艺中此类设备常单独使用,在8寸及以上IC生产线上,该设备一般与光刻设备联机,配合完成精细的光刻工艺流程。 涂胶显影机作为光刻机的输入(曝光前光刻胶涂覆)和输出(曝光后图形的显影),主要通过机械手使晶圆在各系统之间传输 和处理,从而完成晶圆的光刻胶涂覆、固化、显影、坚膜等工艺过程,其直接影响到光刻工序细微曝光图案的形成,且图形质 量会对后续蚀刻和离子注入等工艺中图形转移的结果有较大的影响,是集成电路制造过程中不可或缺的关键处理设备。

清洗设备:去除污染物的工艺,步骤占比最大的工序

清洗环节是影响芯片成品率、品质及可靠性的重要因素之一。半导体清洗是芯片制造过程中的重要环节,用于去除半导体硅 片制造、晶圆制造和封装测试中可能存在的杂质,避免杂质影响芯片良率和芯片性能。随着芯片制造工艺先进制程的持续提 升,对清洗的质量要求也不断提升。 从具体环节来看:(1)硅片制造中,需要清洗抛光后的硅片,保证表面平整度和性能,提高良品率;(2)晶圆制造中,光 刻、刻蚀、沉积等关键环节后需要进行清洗,去除晶圆上的化学杂质,减少缺陷率;(3)封装环节,根据封装工艺进行 TSV清洗、UBM/RDL清洗。

离子注入机:决定集成电路掺杂质量关键设备

离子注入工艺是指将离子束加速到一定能量(一般在keV至MeV量级)范围内,然后注入固体材料层,以改变材料表层物理性 质的工艺。注入离子可以改变固体材料表层导电率或形成PN结。离子注入机主要由五部分组成:离子源、磁分析器、加速管 或减速管、聚焦和扫描系统、工艺腔(靶室和后台处理系统)。 离子注入机原理:从离子源引出的离子经过磁分析器选择出需要的离子,分析后的离子经加速或减速以改变离子的能量,再经 过两维偏转扫描器使离子束均匀的注入到材料表面,用电荷积分仪可精确的测量注入离子的数量,调节注入离子的能量可精确 的控制离子的注入深度。

量测检测设备:集成电路良率控制关键,贯穿全流程

检测和量测环节是集成电路制造工艺中不可缺少的组成部分,贯穿于集成电路全过程。 检测指在晶圆表面上或电路结构中,检测其是否出现异质情况,如颗粒污染、表面划伤、开短路等对芯片工艺性能具有不良影响的特征性结构缺 陷。量测指对被观测的晶圆电路上的结构尺寸和材料特性做出的量化描述,如薄膜厚度、关键尺寸、刻蚀深度、表面形貌等物理性参数的量测。 从技术路线原理上看,检测和量测主要包括光学检测技术、电子束检测技术和X光量测技术,其中光学检测技术空间占比较大。

重点公司: 技术突破平台化发展 国内公司迈入快车道

北方华创:半导体设备平台型龙头,规模效应凸显盈利能力提升

北方华创是国内半导体设备平台型龙头,布局半导体设备、真空设备、新能源锂电设备及精密电子元件四大业务板块。据公司 2022年业绩预告,公司2022年实现营业收入147亿元,同比增长52%,归母净利润23.5亿元,同比增长118%,净利率和扣非 净利率分别为16.0%和14.3%,同比增加3.7pct、6.0pct,规模化效应凸显,盈利水平大幅提升。 半导体领域布局刻蚀、沉积、清洗、氧化扩散等设备以及流量计、射频电源两大关键零部件,部分产品达14nm节点,下游覆 盖逻辑、存储、功率、三代半、光伏、面板等多领域。公司持续受益于国产替代的浪潮,渗透率有望持续提升。

晶盛机电:半导体硅片设备龙头订单高增长,发力半导体核心零部件

国内半导体硅片行业:受益于国产替代 +大硅片需求提升。全球半导体硅片市 场90%以上由海外垄断,中国大陆近7 成市场由海外厂商主导。 公司是国内半导体硅片设备龙头,8英 寸设备在晶体生长、切片、抛光、CVD 等环节实现全覆盖,12英寸长晶、切片、 研磨、抛光等设备实现批量销售,产品 达国际先进水平。 布局半导体核心零部件(坩埚、金刚线、 阀门、磁流体、管接头、精密零部件 等),强化供应能力、解决海外卡脖子 。 2022年末未完成半导体设备合同33.92 亿元(含税),同比增加218%。

拓荆科技:国产薄膜沉积设备龙头,受益于国产替代驱动

国内半导体薄膜沉积设备龙头,扩展混合键合产品。2022年,公司PECVD 产销高速增长,收入15.6亿元,同比增长131%; ALD 中PEALD设备已实现产业化应用,收入0.33亿元,同比增长14%,TALD设备已完成开发,发货至客户端验证;SACVD 设备持续提升工艺覆盖度,SA TEOS、BPSG、SAF薄膜工艺设备取得客户验收,收入0.89亿元,同比增长117%。HDPCVD 设备已取得订单,可沉积 SiO2、FSG、PSG 等介质材料。公司积极拓展混合键合设备,晶圆对晶圆键合设备、芯片对晶圆键 合表面预处理设备均已发货至客户验证。 新签订单&合同负债高增长,业绩增长可期。2022年签订销售订单43.62亿元(不含 Demo 订单),新增订单同比增加95%。 截至 22 年末公司合同负债14亿元,较22Q3末增加4.74亿元。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

关键词:

首页

首页

营业执照公示信息

营业执照公示信息