力诺特玻:快速放量的中硼硅药玻龙头

发展历史:公司前身为济南力诺玻璃制品有限公司,成立于 2002 年 3 月;2010 年,与 意大利 OCMI 公司签署战略协议,开启中硼硅布局;2012 年,公司中硼硅项目获得国 家发改委批复,并获专项资金支持;2015 年 4 月完成股份制变更,并于 8 月在新三板 股转系统挂牌,2017 年 8 月完成摘牌;2021 年完成深圳创业板上市;2022 年公司进 入投产高峰期,募投项目中硼硅管制瓶产能逐步投产,2022 年 8 月公司首个中硼硅模 制瓶产能投产,12 月公司中硼硅拉管产能投产。

(相关资料图)

(相关资料图)

股权结构稳定,下游客户参股。公司实控人为高元坤,其通过力诺集团、力诺投资实际 控制公司。截至 2023 年 1 季度末,高元坤先生持有力诺集团 80%股份,力诺集团直接 或间接持有力诺投资 80.84%股权,力诺投资持有力诺特玻 31.12%股份。此外,复星 集团通过复星惟实、复星惟盈持有公司 12.2%。

激励充分,经营动力充足。鸿道新能源作为公司员工持股平台其于 2014 年 12 月以员 工股权激励方式入股公司,持有公司 6.53%的股份,鸿道新能源持股主要为公司董监高 以及核心骨干。此外公司 2022 年 3 月进行限制性股票激励计划,向 214 名对象以 10.76 元/股发行 696 万股。

产品结构:公司致力于硼硅玻璃的开发和应用,主要产品包括药用包装玻璃、耐热玻璃 和电光源玻璃等系列产品。其中耐热玻璃主要有耐热玻璃器皿、微波炉用玻璃托盘以及 玻璃透镜等,电光源玻璃主要有电光源玻壳和电光源玻管;耐热玻璃和电光源玻璃均属 日用玻璃行业。2022 年公司耐热玻璃、药用玻璃、电光源玻璃占比分别为 46.99%、 42.85%、3.52%,近几年药玻占比在持续提升。 盈利能力:公司毛利率稳定在 25-30%左右,其中电光源玻璃毛利率较高,在 30-40%; 耐热玻璃和药用玻璃近几年毛利率接近但趋势相反,药用玻璃因为中硼硅占比提升,利 润率稳定提升,耐热玻璃因为行业需求逐步见顶利润率有所下降。

稳健增长,未来可期。公司 2017 年以来持续增长,收入复合增速保持 10%左右,归属 净利润复合增速 20%左右。耐热玻璃公司优势明显收入稳定增长,药玻在 2021 年伴随 着产能释放开始快速增长。展望未来,公司药玻产能进入集中释放期,从中硼硅管制瓶 切入模制瓶,并实现管制瓶上游拉管生产的突破,中期有望释放弹性。

中硼硅渗透率有望持续提升

总量稳定,仍有提升空间

根据组成成分不同,药用玻璃可分为钠钙玻璃和硼硅玻璃两大类,其中硼硅玻璃又细分 为低硼硅、中硼硅、高硼硅玻璃三类。低硼硅玻璃属于我国 20 世纪 60 年代自主研发的 品种,其生产成本较低,适用于对化学稳定性要求不高的医药品种;中硼硅玻璃是目前 国际上应用最为广泛的品种,美国和欧洲已强制要求所有生物制剂及注射制剂的包装材 料使用中硼硅玻璃,其化学稳定性和热稳定性较优,但生产成本与难度较高;高硼硅玻 璃在国际上应用较少,其耐热冲击性能最佳,但对技术工艺要求较高,主要用于制作实 验室玻璃仪器及特殊药品包装等。

根据药品用途,药用玻璃可用于粉针剂、水针剂、输液剂、口服液、冻干剂等包装。注 射剂是一种用途广、起效快、高风险的剂型,按照剂型的物态分为粉针剂、水针剂。注 射剂药品在医药制造业终端销售的占比超过 50%,其与包装容器发生相互作用的可能 性在各类剂型中为最高类别之一。

根据制作工艺,药用玻璃可分为模制瓶和管制瓶。模制瓶是玻璃液通过专用模具一次成 型,模制工艺具有步骤少、难度低的特点,通过模制工艺生产出的药瓶瓶壁较厚,机械强度高,输液瓶、口服液瓶等容量大的药用玻璃瓶主要采用模制工艺;管制瓶是玻璃液 经过拉制工艺与拉瓶工艺二次成型,管制工艺步骤复杂,生产难度大,需要先后经历两 次成型工艺,其中拉管是主要技术难点,通过管制工艺生产出的药瓶瓶壁较薄,厚度均 匀,包括疫苗在内的生物制剂药瓶多采用管制工艺。

药用玻璃下游应用广泛,与经济发展与生活密切相关,长期需求具备韧性: 从增长趋势上看,医药制造业营业收入增速与 GDP 增速呈现较为显著的正相关关系, 伴随国民经济继续持续稳健增长,判断医药制造业营业收入将长期维持向上态势。其中, 药用玻璃市场规模从 2012 年的 175 亿元提升至 2020 年的 234 亿元,复合增速约为 4%。药用玻璃应用领域广泛,在原有传统医药领域的应用基础上,在医美、日化等新场 景的应用不断增加,带动药用玻璃行业持续稳健增长,长期需求具备韧性。

老龄化趋势下,医疗支出或将长期呈现增长态势,药品及药包需求均将获得支撑: 中国老龄化程度正在不断加深。第七次人口普查数据显示,2020 年我国 60 岁以上人口 为 2.64 亿人,占总人口的 18.70%;65 岁以上人口为 1.91 亿人,占总人口的 13.50%。 据世界卫生组织统计,从 1950 到 2015 年,中国妇女平均生育子女总数从 6.11 下降到 1.66,总体死亡率也持续下降;同时,2022 年上半年出生及死亡数据显示,中国人口已 面临死亡交叉点,迎来人口负增长。死亡率降低叠加生育率下降使得中国的人口老龄化 进程加速发展。据世界卫生组织预测,中国 60 岁及以上人口比例将在 2040 年升至 28%, 出生时平均期望寿命在 2050 年有望达到约 80 岁。

老龄化趋势下,中国的人均医疗支出仍有较高的增长空间。以 65 岁以上人口占比为老 龄化程度判断依据,当前我国老龄化水平相当于 30 年前的美国和日本、7 年前的韩国 和 2 年前的新加坡。通过欧美及东亚主要老龄化国家的人均医疗支出数据可以看出,随 着社会老龄化程度的加深,人均医疗支出不断增加,中国的人均医疗支出当前远低于其 他老龄化国家。其中,日本因其人口结构、人口密度、发展经历、社会文化等方面与中 国有较高的相似性,日本的人口老龄化进程对我国有较高的借鉴意义。

中硼硅放量,助龙头集中

医药包装行业属于技术密集型和规模效益型产业,行业实行审批制度,存在一定政策壁 垒,且考虑到药品安全性及相容性验证等因素,下游客户一般不会轻易更换供应商,存 在一定的渠道壁垒。叠加药品与玻璃相容性存在诸多不确定性,是引起药品质量问题的 高发区,综合来看行业头部效应明显。 中国药用玻璃年需求约 800 亿支,市场规模超 200 亿元,其中模制瓶 150 亿支、管制 瓶 150 亿支、安瓿瓶 400 亿支及其他药玻种类 100 亿支。药用玻璃行业因细分行业较 多,子行业间技术要求差异大,整体行业格局仍较为分散,细分行业龙头优势明显。

一致性评价&关联审批起到关键作用

药品关联审批制度改革前,原料药、药用辅料和药包材分别通过申报注册和审评取得批 号后,制药企业再采购具有注册证的原料药、药用辅料和药包材;改革后,制药企业需 提交原料药、药用辅材和药包材的登记资料,待关联药品制剂提出注册申请后一并审评。 关联审批和仿制药一致性评价政策的实施,促使医药行业供给侧改革,有助于实现“最 严格的监管”的施政理念。其中,药用玻璃作为应用最广泛的药包材之一,将跟随行业 转型升级与国际接轨,中性药用玻璃的替代进程有望加速。

关联审批制度深度绑定制药企业与药包材企业,推动行业集中度加强。国家药监局 2017 年 12 月发布了《原料药、药用辅料及药包材与药品制剂共同审评审批管理办法(征求 意见稿)》,明确建立以药品制剂质量为核心,原料药、药用辅料及药包材为质量基础, 原辅包与制剂共同审评审批的管理制度,对原辅包和原料药不再单独进行审评审批。随 着关联审评审批制度的落实,更换药包材的生产商意味着要将药物和包材产品重新进行 关联审批报批,申报时间将会延长到 6 个月至 2 年,且不确定性较大。在此背景下,制 药企业更倾向于向高质量、强品牌、优管理的药包材企业寻求合作,达成长久稳定的合 作共赢,加强合作黏性。

一致性评价加速中硼硅材料替代进程。国家药监局于 2020 年 5 月发布了《化学药品注 射剂仿制药质量和疗效一致性评价技术要求》等文件,标志着正式启动一致性评价工作。 一致性评价技术要求明确指出,注射剂使用的直接接触药品的包装材料和容器应符合总 局颁布的包材标准,所用包材不应低于原研药所用包材,而国际主流原研注射剂药物普 遍选择中硼硅玻璃作为药用玻璃材料。据中国玻璃网预测,预计未来 5-10 年内,我国 将会有 30%-40%的药用玻璃由低硼硅玻璃升级为中硼硅玻璃。

仿制药研发费用高昂叠加未通过一致性评价的仿制药淘汰加速,龙头企业客户护城河优 势凸显。药监局 2018 年发布的《关于仿制药质量和疗效一致性评价有关事项的公告》 中要求“对同品种药品通过一致性评价的药品生产企业达到 3 家以上的,在药品集中采 购等方面,原则上不再选用未通过一致性评价的品种”,对应的,大批未通过一致性评价 的仿制药将被市场淘汰。基于仿制药的研发经费普遍在 200 万元以上,制药企业更倾向 于选择规模较大、质量较高且具有一定品牌优势的药包材企业进行生产合作,行业逐步 呈现“强者恒强”态势。

仿制药一致性评价进程迅速,中性硼硅玻璃在注射剂领域渗透率提高。根据上海阳光采 购网公布的通过仿制药质量和疗效一致性评价的药品种类明细表,一致性评价与关联审评审批政策的实施有效推进了中性硼硅玻璃的替代进程,且新通过的注射剂类药品包材 基本与欧美接轨,均采用中性硼硅玻璃管。

横纵向产品延伸,弹性可期

从管制到模制,从制瓶到拉管。在药玻领域,公司最早从事低硼硅药用玻璃生产和销售, 后逐步切入中硼硅领域。2018 年公司中硼硅玻璃瓶、低硼硅玻璃瓶、低硼硅玻璃管在 药玻板块中的收入占比分别为 53.4%、39.7%、7%,到 2022 年前 3 季度占比分别为 78.3%、18.7%、3.0%,中硼硅玻璃已占据绝对主导。

展望未来,公司优势产品中硼硅管制瓶将会继续扩张(募投项目建成后合计增加 16 亿 支的产量)。此外其他产品的横纵向扩张也会加速,一方面从中硼硅管制瓶切入模制瓶, 另一方面也会切入管制瓶上游的拉管生产。

横向:中硼硅模制瓶放量可期

中硼硅模制瓶产能迅速扩张。2022 年 8 月,公司轻量薄壁高档药用玻璃瓶项目投产, 可年产中硼硅药用模制瓶约 5080 吨;2022 年 11 月,拟使用超募资金投资建设 M2 轻 量化药用模制玻璃瓶(I 类)项目,达产后可年产中硼硅模制玻璃瓶 11242 吨。此外公 司另计划发行可转债建设轻量药用模制玻璃瓶(Ⅰ类)项目,达产后新增中硼硅药用模 制瓶产能 46574 吨。若上述产能全部达产,则公司中硼硅模制瓶产能将达到 62896 吨。

技术储备强,中硼硅模制瓶性能领先。公司技术人员在行业内拥有 10-20 年甚至 20 年 以上的技术经验,且公司设有国家 CNAS 实验室,可与药厂联合开展药品的玻璃包材的 相容性试验研究。此外对于中硼硅生产中的难点,公司通过优化玻璃料方、模具工艺并 改造流料系统等,保证了最终产品的质量达到国标 YBB 标准要求。从公司 2022 年 8 月 点火投产的产线情况看,2022 年 9-12 月已经累计生产中硼硅模制瓶 2491 万支,各项 理化性能达到了较好水平。

客户资源协同。公司是国内最早从事中硼硅药用玻璃生产的企业之一,具备良好客户口 碑,拥有全国性的销售服务网络,已与全国多家客户建立了长期友好的合作关系,其中 包括多家大中型医药生产企业如悦康药业、华润双鹤、新时代药业、齐鲁制药等。中硼 硅模制瓶与管制瓶客户高度重合,公司可以充分发挥过往稳定的客户关系及渠道协同。

客户具备开发新供应商的需求。中硼硅药用模制瓶在市场上处于供不应求的状态,市场 供应商较少。山东药玻 2022 年中硼硅模制瓶产能预计 10 亿支,占据中硼硅模制瓶大 部分市场份额。四川阆中光明玻璃估算年产能约 1095-1925 万支,产能规模较小。 Piramal Glass limited、SGD、Bormioli Rocco & Figlio Spa 有少量进口。因此客户希望 更多规模较大的药包材企业能够进行中硼硅模制瓶供货来保证供应链稳定。

关联审批进行中。截至 2023 年 4 月,公司已完成下游药企产品送样 80 余家,同意做 稳定性相容性试验 18 家、同意关联审批 4 家,正式启动关联 3 家。2022 年 11 月公司 向国家药监局提交登记备案材料,已取得登记平台标识为“I”的登记备案号,主要为注 射剂和输液瓶,具体进入如下: 中硼硅模制瓶注射剂:2023 年 1 月关联药企完成药液灌装,预计 4 月完成相关试 验,并于 4 月底向 CDE 提交材料; 中硼硅模制瓶输液瓶:2023 年 3 月关联药企完成药液灌装,预计 6 月完成相关试 验,并于 6 月底向 CDE 提交材料; 向 CDE 提交材料后由其完成评审,若通过则由 I 状态转 A,即激活登记号具备上 市销售资格。

纵向:拉管突破成本有望下降

海外仍然主导,国产替代加速。中硼硅玻璃管是管制瓶的上游,其质量很大程度决定了 管制瓶的质量以及生产良率。 2021 年我国中硼硅玻璃管用量约为 5.7 万吨,由于壁垒 较高,国内企业参与较晚,主要依靠海外企业供应。依据沧州四星数据,2016 年全球肖 特份额 50%、康宁 24%、NEG16%,合计 90%。近几年国内企业也在开始突破,包括 凯盛君恒、沧州四星等企业都在取得突破。

海外拉管价格明显高于国内。公司当前大多管制瓶均采用外购玻璃管,康宁玻璃、德国 肖特及日本 NEG 的玻中硼硅药用玻璃管采购均价高于 1.7 万/吨,2021 年 H1 公司部分 外采均价达 1.8 万元/吨,而国产玻璃管明显更低,成本差异明显。

自产比例提升,助力公司管制瓶盈利能力提升。2022 年 10 月 28 日,公司中硼硅玻管 窑炉成功点火,项目达产后约年产 5000 吨中硼硅药用玻璃管。假设未来公司中硼硅玻 璃管全部自供应,测算中硼硅玻璃管会有 15%左右的毛利率提升。

日用玻璃底部已现,改善可期

高硼硅玻璃龙头企业。耐热玻璃主要包括耐热玻璃器皿、微波炉用玻璃托盘以及玻璃透 镜等,电光源玻璃主要有电光源玻壳和电光源玻管。高硼硅耐热玻璃器具成为格兰仕、 美的、瑞典 Electrolux、美国 WORLD KITCHEN、美国 OXO、德国 EMSA ,韩国 LG 电子等著名企业的核心供应商;电光源玻壳成为 Philips 全球、德国 OSRAM、美国 GE 等 HID 灯壳的战略供应商。

日用玻璃底部已现,未来有望企稳回升。2022 年受疫情影响,海上运输不畅,通货膨胀 以及外部地缘政治风险等多方面的影响,消费市场需求萎靡,公司高硼硅耐热玻璃制品 销售受到较大影响。2022H1 公司耐热玻璃及电光源玻璃收入分别同比下降 16.6%、 56.4%。未来随着疫情政策调整、航运压力缓解等,预计需求有望企稳回升。

募投扩产,产品更加丰富。公司此前募投项目也在逐步投产,包括年产 9200 吨高硼硅 玻璃产品生产项目、LED 光学透镜用高硼硅玻璃生产项目以及轻量化高硼硅玻璃器具 生产项目。项目建成后可形成年产 23,300 吨耐热玻璃的生产能力,其中耐热玻璃器具 19,200 吨,高硼硅玻璃透镜料块 4,100 吨。根据此前募投计划书,高硼硅玻璃项目达 产后可实现年收入 1.9 亿,净利润 4203 万元。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

关键词:

首页

首页

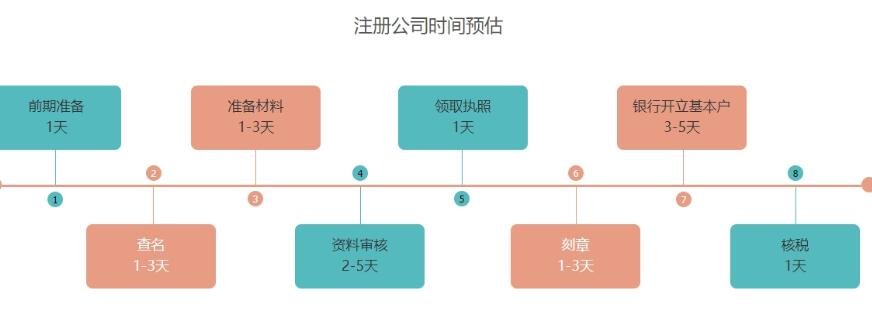

营业执照公示信息

营业执照公示信息