【资料图】

【资料图】

“日元贬值会走多远?”这个问题没有明确的答案。因为预测汇率是非常困难的。不过,笔者认为,自3月份以来日元的迅速贬值可能已经进入了最后阶段。

自3月份以来日元快速贬值与美国10年期收益率强劲挂钩

汇率难以预测的是,使汇率变动的主要因素经常交替。包括国内外物价前景、短期利息差、长期利息差、经常收支、对外资产负债平衡、市场风险容忍度的变化、地政学风险等。即使这些是汇率变动的主要因素,其影响程度也在不断变化,至于哪个因素对汇率变动产生了较大影响,只能在后面进行说明。

毫无疑问,自3月份以来,日元迅速贬值是美联储突然收紧货币政策的结果。乌克兰问题的发生等地政风险的高涨,导致避险货币日元的买入也不足为奇,但事实并非如此,是因为日美利息差扩大的影响更胜一筹。

日美利息差的变化经常成为推动美元和日元汇率变动的主要原因。但是,哪个区域的利息差会产生更大的影响,这是经常变化的。近年来,与短期利息差相比,长期利息差对美元日元汇率的影响力更大。

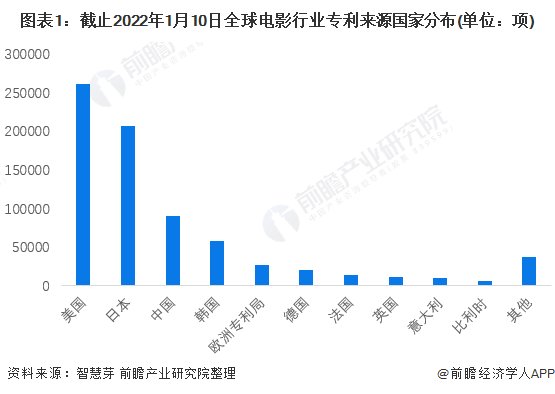

实际上,年初以来美元对日元汇率的变化与美国10年国债收益率的变化是联动的(图表1)。在日本银行的收益率曲线控制下,日本10年国债收益率的变化幅度相当小,因此美国10年国债收益率水平决定了日美之间的10年国债收益率差。

图表1美元兑日元汇率与美国10年国债收益率

美元与日元汇率是否加强了与较短区域收益率的联动性?

但是,从4月下旬美国10年国债收益率一度急剧上升到3.5%的时期开始,美国10年国债收益率与美元日元汇率的关系开始变淡。在预测未来经济恶化、预测明年降息等背景下,美国10年国债收益率从3.5%再次下降到3%左右。如果维持之前的关系,美元对日元的汇率应该回到130日元左右,但实际上日元贬值到了139日元。

美国10年国债收益率和美元日元汇率之间的关系为何突然崩溃,其原因尚不明确。正如开头所述,使汇率变动的主要因素,是在毫无预兆的情况下突然更替的。

另一方面,此后美元对日元汇率与美国2年国债收益率的关系似乎更加密切。从这一点可以推测,今后日元贬值的空间有多大,取决于受当前金融政策影响较大的2年国债收益率等更短期收益率的动向(图表2)。

可以认为,2年国债收益率的水平是由未来2年的政策利率(短期利率)平均值的预测决定的。目前金融市场的政策利率预计将从原来的1.5% ~ 1.75%到明年3月上升到3.5%之后,2年后缓慢下降到2.5%左右。而且,现在3.2%左右的2年国债收益率显示了该平均值为3%多一点。

图表2美元兑日元汇率与美国2年国债收益率

1美元兑150日元的日元贬值不可能?

虽然目前还没有看到日本物价上涨率明显下降的迹象,但另一方面,认为急速上调利率会恶化经济前景的悲观论却越来越强烈。从这一点来看,即使明年日本的政策利率的峰值水平从目前的3.5%上调,2年国债收益率的上升幅度也有限。因为更大幅度的上调利率会使经济恶化,最终导致更大幅度的下调利率的看法会在市场中增强。

假设日本的2年国债收益率上升到4月的峰值3.4%左右,图表2所示的美元兑日元汇率仍在140日元以上。

也有观点认为,美元对日元的汇率将达到150日元,但为了实现日元贬值,图表1、图表2所示的2年国债收益率和10年国债收益率需要上升到接近4%的水平。那个比4月的峰值高出了近1%。随着美国经济恶化和明年降息的观察被纳入市场,即使市场确认了意外的价格高企,收益率也不太可能升至这一水平。

仅从与美国收益率的关系来看,美元对日元汇率150日元是不容易看到的。

日元贬值到1美元140日元就够了吗?

曾达到1美元兑139日元的美元兑日元汇率,现在又回到了137日元。即使日元贬值倾向再次加强的可能性仍然存在,但大致在140日元左右有可能成为日元贬值的顶峰。即使日元进一步贬值,我认为只要看到140日元出头的区间就足够了。

3月以后,日元贬值的局面有三次,第一波从115日元到130日元左右,约15日元;第二波从130日元到137日元左右,约7日元;第三波从137日元到139日元,约2日元左右,日元贬值的幅度逐渐减小。从这一点来看,日元贬值的趋势已经进入了最后阶段。

结论——会不会出现戏剧性的发展?

如果经济减速的征兆明显,美联储将在明年下调利率。即便如此,即使牺牲经济也要优先恢复物价稳定的美联储,由于不会轻易放松对物价上涨的警戒,降息的步伐也容易变得缓慢。很多人认为这将使经济恶化得更加严重,美国的长期利率可能会急速下降。

届时,在日美长期利息差缩小和美国及世界经济恶化观测的影响下,在避险倾向高涨的叠加下,日元将出现急速回调的局面。到明年为止,日元贬值到140日元左右的美元对日元的汇率,有必要一下子回到110日元~ 120日元,这种戏剧性的展开是不是也有必要事先设想一下呢?

关键词:

首页

首页

营业执照公示信息

营业执照公示信息