光伏:平价时代需求爆发,收入体量破万亿

我们选择 56 家光伏行业 A 股上市企业,分为制造类企业及电站类企业,对行业 2022 年年报及 2023 年一季报进行总结,其中制造类企业 52 家,电站类企业 4 家。

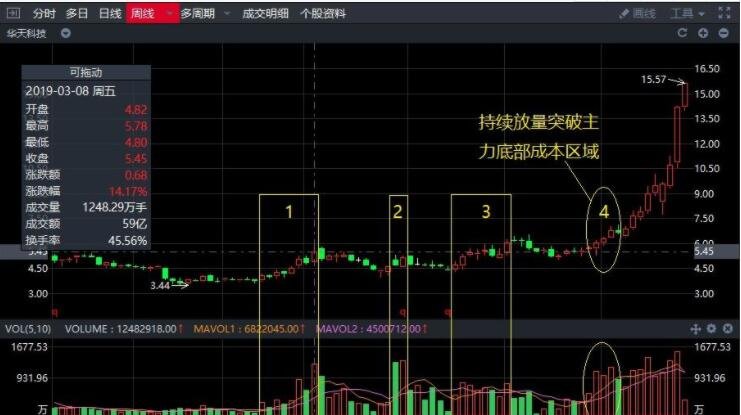

(资料图)

(资料图)

2022年:供需驱动量价齐升,收入利润双上量级

基本面上,2022 年需求在经济性驱动下超预期,制造端产销表现良好价格亦维持高位。 需求端,2022 年国内在分布式支撑下新增装机 87.41GW,同比增长 59.27%;海外以 欧洲为代表的国家和地区,在经济性驱动下,装机亦保持高速增长,从组件出口规模看, 全年国内出口组件规模达到 158.46GW,同比增长 56.75%。对应到制造端,各环节产 销表现良好,2022 年各环节产量均实现同比高增,其中国内多晶硅、硅片、电池、组件 产量分别同比增长 63.4%、57.5%、60.7%、58.8%。在硅料紧缺价格背景下,需求良 好对产业链价格形成支撑,全年多晶硅、硅片、电池、组件价格同比涨幅为 46.74%、 25.81%、20.46%、7.24%。

收入同比增长,制造端表现更优。在行业量利带动下,2022 年 56 家光伏企业实现收入 10552.54 亿元,同比增长 78.28%。其中制造类企业收入增速快于电站类企业,52 家 制造类企业实现收入 10372.27 亿元,同比增长 80.24%;4 家电站类企业实现收入 180.27 亿元,同比增长 9.7%。

价格传导顺利叠加成本管控,行业整体盈利提升。2022 年光伏行业综合毛利率为 23.58%,同比提升 1.19pct。制造业务毛利率整体提升,电站企业毛利率在产业链高价, EPC 业务拖累下有所降低。制造类企业毛利率 23.34%,同比提升 1.46pct;电站类企 业毛利率为 37.29%,同比降低 2.70pct。2022 年,光伏行业延续提效降本,叠加汇兑 方向整体为正向影响带动财务费用率降低,2022 年光伏行业期间费用率下降 2.78pct 至 7.33%。全年 56 家光伏企业实现归母净利润 1267.64 亿元,同比增长 124.55%,其中 制造类企业归母净利润增速远大于电站类企业,制造类企业实现归母净利润 1241.20 亿 元,同比增长 130.40%;电站类企业实现归母净利润 26.43 亿元,同比增长 2.36%。

分环节看,2022 年主产业链整体良好,玻璃胶膜短期承压。 主产业链利润向硅料集中,电池片盈利困境反转。2022 年硅料延续紧张,在 2021 年硅 料价格高位基础上继续涨价 46.74%,硅料企业新增产能陆续释放带动产量提升,量价 驱动下,2022 年硅料环节收入增速高达 228%,毛利率由 2021 年的 68%进一步提升至 78%,收入增速及毛利率水平远超其他环节,利润占比由 2021 年 25%进一步提升至 42%。硅片环节虽然产能扩张加速,但源于硅料紧缺,格局仍然维持良好,虽然行业整 体毛利率由 2021 年的 26%降低为 2022 年的 19%,但是硅片价格提升带动下,大部分 硅片企业单位盈利增加。

电池环节盈利困境反转明显,主要原因为 2021 年电池环节受 损严重叠加技术路线未确定,产能建设速度减缓,2022 年下半年大尺寸电池出现结构 性紧缺,带动电池环节毛利率由 2021 年的 6%提升至 2022 年的 12%,典型企业爱旭 股份 2021 年处于亏损状态,2022 年盈利 23 亿元。组件环节毛利率维持 13%水平。

辅材中逆变器延续高景气,玻璃胶膜短期承压。辅材环节中,逆变器、玻璃、胶膜、设 备收入增速分别为 76%、73%、51%、48%,利润增速分别为 143%、55%、3%、-38%。 逆变器延续高景气,结构层面储能进一步提升价值量,逆变器环节收入高增的同时毛利 率保持在 30%的高水平。光伏设备毛利率亦受益于新技术迭代,毛利率提升 2pct 至 35%。 玻璃环节 2022 年仍处于供应过剩状态,价格处于相对低位,叠加能源价格上行,行业毛利率由 35%降低至 22%。胶膜环节毛利率由 20%降低至 12%,部分企业四季度处于 盈亏平衡线状态,主要为行业竞争加剧以及粒子库存影响成本。

2023Q1:业绩表现同期新高,组件期货收益兑现

2023 年一季度,降价带动收入回落,盈利水平环比提升。2023 年一季度,国内新增装 机 33.66GW,同比增长 154.81%;海外组件出口 47.88GW,同比增长 15.95%。需求 淡季不淡,保障行业量增的同时,亦对盈利构成支撑。价格方面,硅料价格快速下跌后 又短期回弹,目前进入平稳下跌状态;组件价格目前约 1.7 元/W 左右,仍处相对高位水 平。2023Q1 硅料均价下跌约 31%,而组件均价仅下跌 11%。2023Q1,56 家光伏企业 实现收入 2667.19 亿元,同比增长 41.53%,环比下降 18.13%,制造类企业、电站类企 业分别实现收入 2630.01 亿元、37.18 亿元,同比增长 41.86%、21.08%。

盈利能力方 面,2023Q1 光伏行业综合毛利率为 25.64%,环比提升 3.26pct,其中制造类企业、电 站类企业分别环比提升3.14pct、13.20pct 至 25.44%、39.58%。2023Q1光伏企业实 现归母净利润384.43亿元,为同期最高水平,同比增长61.46%,环比增长24.76%。

分环节看,2023Q1,主产业链整体延续向上,胶膜盈利有所修复。 主产业链方面,硅料盈利超预期,硅片一体化盈利提升。2023 年一季度硅料价格水平 超出此前预期,叠加硅料企业成本费用控制,硅料环节盈利水平超出预期,典型企业大 全能源 2023Q1 单位净利达到 115.14 元/KG。2023 年 3 月,硅片环节在石英砂紧缺以及硅料、硅片价格保持良好情况下,盈利水平提升明显,但 1-2 月受制于硅料跌价以及 企业稼动率较低影响下,盈利较差,在此情况下,硅片企业由于出货时间节奏不同出现 了盈利分化,但行业整体 2023Q1 毛利率达 19%,环比提升 6pct。电池环节短期盈利 略微有所下滑,环比下降 1pct 至 16%。一体化组件受益于硅料、组件降价的时间差, 盈利能力进一步提升,2023Q1 毛利率环比提升 3pct 至 17%。

辅材环节方面,逆变器胶膜盈利提升,玻璃环节延续承压。逆变器企业 2023Q1 表现分 化,部分户用逆变器公司超预期,微逆因产品切换及费用前置等因素影响表现略低预期, 行业层面看,逆变器行业毛利率环比提升 2pct 至 33%,整体表现尚佳。玻璃价格 1-2 月较为稳定,3 月小降 1 元/平,春节期间纯碱价格有所上涨带动成本提升,玻璃环节盈 利受到一定程度影响,一季度毛利率为 18%,环比降低 4pct。展望后续,4 月玻璃价格 调涨 0.5 元/平,Q2 天然气、Q3 纯碱有望降价,玻璃供需年内有望呈向上趋势,盈利能 力后续有望提升。胶膜环节,在需求驱动下价格逐月上涨,高价粒子影响逐步消化,盈 利能力有所修复,2023Q1 毛利率为 9%,环比提升 5pct。此外,光伏设备收入利润延 续良好。

库存预收账款高位支撑放量,现金流季节性波动

我们统计的 56 家光伏企业中,存货方面,2022 年年末存货总额为 2002 亿元,环比 2022Q3 末小幅降低,2022Q1 末存货上升至 2283 亿元。 预收账款方面,2023Q1 末 预收账款总额为 950 亿元,环比小幅增加。存货及预收账款处于高位,反映行业整体在 手订单较为充分,且后续有望加速兑现。经营性现金流方面,2023Q1 行业经营活动现 金流量净额为 100.39 亿元,环比季节性转差,但同比明显改善。应收账款方面,2023Q1 末应收账款总额为 2523 亿元,环比小幅增加。

新能源车:2022年量利齐升,2023Q1减产与降价扰动

基本面:2022年需求爆发增长,2023Q1波动较大,价格先升后降

从需求端看,2021 年全球新能源车实现爆发性增长,2022 年进一步保持稳增趋势,2022 年全球新能源车销量达 1035.5 万辆,同比增长 68.4%,其中中国、美国、欧洲的销量 分别为 655.2 万辆、99.9 万辆和 240.3 万辆,同比增速分别为 97.8%、59.2%和 20.9%。2023Q1 国内新能源乘用车销量 151.2 万辆,同比增长 26.0%,环比下降和 31%,整体 销量 607.6 万辆,由于补贴退坡和春节假期影响小幅下滑并处于复苏中。欧洲 2023Q1 由于政策退出迎来同环比微降,整体新能源车销量在 53.4 万辆,环比下降 35.9%,同 比增长 9.3%左右。美国达到 32.8 万辆,环比增长 18.2%,同比增长 52.6%,达到新高, 同比增速为 40%。整体来看,全球新能源车 2023Q1 销量 250.9 万辆,环比下降 26.7%, 同比增长 26.8%。

从产业链价格上看,资源方面,锂钴镍在 2022 全年呈现震荡向上的趋势,在 2023Q1 却有较大幅度的下降,其中锂价、镍价、钴价和锰价环比下降 27%、7%、26%和 4%。 磷酸价格在 2022Q2 达到高位后一路下行至 2023Q1 的 8.0 元/kg。此外铜、铝等大宗 金属价格在 2022 年前三季度有所回落。行至 2023 年 Q1 价格企稳。材料方面,三元正 极、磷酸铁锂正极跟随金属价格波动,2023Q1 回落至低位,负极上半年因成本上升有 所提价,接着一路下行,6F 价格因供给释放显著下跌,铜箔、铝箔加工费在 2022 年初 以来价格同样一路下行至低位。

财报端:2022年上游资源盈利扩张,2023Q1中下游盈利提升,龙头现金流优秀

2022 年产业链整体实现量利齐升,产业链利润进一步向上游资源转移。从统计的 71 家 新能源车产业链标的看,2022 年整体收入 18139 亿元,同比增长 106%;整体扣非净 利润 1612 亿元,同比增长 254%。 分环节看,上游资源兑现量利齐升,中游电池增速好于行业,中游材料、下游设备保持 收入高增,锂电设备、其他零部件盈利稳定。 从盈利能力方面看,上游资源整体毛利率提升 16.4pct,带动毛利同比增长 283%;整车 环节在规模效应和涨价拉动下,毛利率同比提升 2.2pct;设备环节盈利能力保持稳定, 中游电池、中游材料环节毛利率则有所承压。 从产业链毛利结构看,上游资源环节的毛利占比达到 32%,同比提升 14pct;中游电池、 材料则分别下降了 2pct、7pct;整车占比稳定。

季度来看,减产、降价下,产业链盈利波动较大,中下游龙头利润占比提升,材料受挤 压。从统计的 67 家新能源车产业链标的看,2023Q1 整体收入 4201 亿元,同比增长 45%,环比下降 23%;整体扣非净利润 300 亿元,同比增长 1%,环比下滑 46%。分环 节看,2023Q1 收入、利润相对稳定的是电池、设备、其他零部件环节,其余受减产、 降价等影响较大。 从盈利能力方面看,2023Q1 锂电设备、其他零部件盈利能力环比保持稳定,中游电池、 下游整车环节同比提升 5-6pct,环比略有下降;中游材料、上游资源环节受降价影响, 毛利率同环比均有下降。 从产业链毛利结构看,2022Q4-2023Q1 中游电池、下游整车环节的利润占比扩张,上 游资源略有下降,中游材料受挤压较为明显。

电池、材料去库存,现金流聚集于龙头。其他财务数据方面,2022Q4-2023Q1 中游电 池、材料环节去库存明显,电池周转率提升从 2.7 提升至 4.2;材料周转率从 3.9 提升 至 4.8。

风电:2022年经营承压,2023Q1迎来改善拐点

对于风电行业,我们选择 29 家风电行业 A 股上市企业,分为风机企业、风机零部件企 业及电站运营企业,对行业的 2022 年年报及 2023 年一季报进行总结。

2022年各环节收入有所分化,盈利能力普遍有所承压

2022 年国内新增风电装机规模 37.63GW,同比下降 20.90%。2022 年 29 家风电企业 共实现营业收入 2191 亿元,同比下降 2.25%。其中,5 家风机制造企业收入 1190 亿 元,同比下降 7.0%;21 家零部件企业收入 911 亿元,同比增长 1.86%,其中金力永磁、禾望电气收入增加较多,主要因为两家企业的非风电业务的快速增长。 3 家风电运营企 业实现收入 91 亿元,同比增长 32.77%。

收入端,具体来看,2022 年不同环节营业收入分化显著: 1)风机环节,2022 年受疫情影响,风电装机节奏有所延后。虽然 2022 年大部分主机 厂风机销量同比增长 30%左右,但由于 2022 年风电装机以陆风为主(约 33.56GW), 且主流陆风机型交付均价同比下降 32%-45%,价格下降幅度要大于销量增长幅度,最 终导致风机收入增速同比下降 36.6%; 2)塔筒管桩环节,受疫情等因素影响,2022 年陆风、海风建设进度不及预期,部分项 目有所延后,且风机大型化造成单 GW 塔筒管桩用量有所减少,从而导致企业出货量下 降。最终,塔筒管桩环节收入同比下降 17.6%。其中,由于海风管桩产品对企业的营收 影响较大,2022 年海风装机较 2021 年同比下降 76%,因此,各家企业海风相关管桩 产品下降较多,例如以海风产品为主的海力风电收入同比下降幅度较大。

3)铸件环节,2022 年收入同比基本持平,我们认为虽然风机大型化造成单 MW 用量有 所下降,头部企业日月股份凭借大兆瓦产品的竞争优势,实现市场份额及出货量的进一 步提升,从而带动营收同比企稳。 4)主轴环节,2022 收入同比略增,在风电装机量下降的背景下,我们预计收入增长主 要受益于大兆瓦铸造主轴的批量交付,以及产品结构优化带来价值量的提升。其中,金 雷股份风电主轴销售均价同比提升 5.1%,我们认为主要系产品结构改善,以及原材料 涨价得以传导至下游客户所致。 5)海缆环节,2022 年海风在前一年抢装后进入阶段性调整,叠加疫情等因素导致项目 建设节奏滞后,全年海风装机仅 4.07GW,同比下降 75.9%,最终收入同比下降 20.8%。 6)轴承环节,预计主要受风机大型化造成的价值量通缩、产品价格以及装机量下降的 影响,2022 年收入同比下降 6.5%。

盈利能力方面,29 家风电企业 2022 年综合毛利率为 20.79%,低于 2021 年同期水平; 资产减值为 12.7 亿元,信用减值为 9.4 亿元,均同比减少超 35%,其中主要因为金风 科技 2022 年资产减值、信用减值同比较大幅度改善所致,其他部分企业 2022 年减值 幅度有所增加。综上,2022 年风电板块实现归母净利润 195.7 亿元,同比下降 16.10%。

盈利端,各环节毛利率、归母净利同比下降,分环节来看: 1)2022 年风机环节毛利率同比下降 3.7pct 至 13.8%,预计主要受 2022 年风机交付价 格下降影响。各家主机厂风机出货增速慢于交付价格下降,最终导致归母净利同比下降。2)风电塔筒、铸件、主轴等零部件环节毛利率分别同比下降 6.1pct、6.6pct、8.2pct, 主要系原材料价格上涨、风电项目开工率不足、海风出货结构占比下降等因素所致。同 时,受风机大型化、疫情等因素影响,各家企业出货量有所下降,导致归母净利同比下 滑。

3)海缆前两年抢装导致整体毛利率较。以东方电缆为例,2022 年海缆业务毛利率基本 持平;随着 2022 年海风装机进入阶段性调整,海风项目开工数量有所下降,项目建设 进度有所滞后,其海缆产品的收入占比下降,毛利率较低的陆缆收入占比提升,导致海 缆 2022 年毛利率同比下降 5.6pct。最终,海缆环节归母净利同比下降 29.2%。 4)风电轴承方面,2022 年毛利率为 28.8%,同比下降 2.7pct,预计主要因产品结构变 化等因素所致。同时由于行业装机不及预期,轴承出货量有所下降,归母净利同比下降 38.6%。

2023Q1塔筒管桩及零部件盈利迎来修复拐点

分季度情况看,2022Q4、2023Q1 风电板块分别实现收入 779、365 亿元,同比增长 11.75%、同比下降 15.79%。拆分看,2022Q4 各环节收入均实现增长,风机、零部件、 风电运营分别同比增长 12.9%、8.2%、35.3%。2023Q1 风机收入有所减少,同比下降 37.4%,零部件及风电运营保持增长,分别同比增长 8.3%、23.6%;利润端,2022Q4、 2023Q1 实现归母净利润 33、43 亿元,均同比下降 30%左右水平。其中,风机 2022Q4、 2023Q1 归母净利同比降幅均超 60%;零部件归母净利 2022Q4 同比小幅下降,2023Q1 同比小幅回升;风电运营环节归母净利润同比保持增长。

收入端,2022Q4 大部分环节收入同比增长,部分环节 2023Q1 收入同比修复式增长。 分环节看: 1)风机环节,2022Q4 收入同比增长 12.9%,其中主要因为金风科技、电气风电、三一 重能Q4营收增长较快,从而拉动营收同比增长。2023Q1风机环节收入同比下降37.4%, 主要系风机交付价格、出货量下降所致。Q1 为传统风电装机淡季,风机交付时间相对 偏后,同时 1 月仍受疫情因素影响,最终导致部分主机厂交付量同比有所下降。 2)塔筒管桩环节,2022Q4 收入同比下降 15%,大部分公司收入同比下降,预计主要 因为疫情等因素影响,下游风场建设节奏滞后,出货量有所下降,且同时因 21Q4 海风 抢装并网导致基数较高。2023Q1 收入同比增长 43.6%,主要因为春节过后行业装机逐 渐回暖,大部分企业排产饱满,所有企业塔筒管桩出货实现同比显著增长。

3)铸件、主轴等零部件环节,2022Q4、2023Q1 收入同比均实现一定程度增长,其中 主轴企业金雷股份、铸件企业日月股份、广大特材的收入增幅较大,预计主要因为金雷 股份的铸造主轴、日月股份的大兆瓦风电铸件实现快速放量。 4)海缆环节,2022Q4、2023Q1 收入分别同比下降 38%、21%,预计主要因为 2021 年海风抢装以及部分项目递延至 22Q1 确认收入,去年同期的基数较高。 5)轴承环节,2022Q4 收入同比有所提升,但 2023Q1 收入同比下降,预计主要因风机 大型化造成单 MW 轴承用量下降、产品价格下降所致。

盈利端,2022Q4 大部分环节毛利率同比承压,2023Q1 塔筒管桩、零部件显著修复。 分环节看: 1)风机环节,2022Q4、2023Q1 毛利率分别同比下降 5.1pct、3.1pct,主要因为风机 交付价格同比下降,且部分企业 2022Q4、2023Q1 并未实现海上风机出货、风电场转 让,从而整体毛利率和净利率水平出现下降。 2)塔筒管桩环节,2022Q4 毛利率同比下降 2.0pct,我们认为主要因原材料价格处于高 位,且 2022Q4 为海风淡季,海风产品出货较少,毛利率同比有所下降。2023Q1 随着 原材料价格回落,行业装机回暖,公司排产出货饱满,毛利率同比增长 5.4pct。

3)铸件、主轴环节,2022Q4、2023Q1 毛利率均同比不同程度提升,在 2022 年原材 料涨价背景下,主轴企业金雷股份、铸件企业日月股份等持续开展技改等降本增效措施, 带动毛利率修复。2023Q1 受益于原材料价格回落,和降本增效措施的持续推进,毛利 率分别同比提升 7.5pct、6.3pct。 4)海缆环节,2022Q4 毛利率虽然同比下降 1.3pct,但海缆产品毛利率基本持平,预计 主要因 22Q4 为传统海缆施工淡季,高毛利率的海缆产品收入在整体收入中占比下降所 致。2023Q1 毛利率同比增长 3.8pct,预计主要受东方电缆的海缆项目结构影响,带动整 体毛利率提升。 5)轴承环节,2022Q4、2023Q1 毛利率分别同比下降 5.9pct、7.4pct,预计主要因为 原材料价格上涨、产品价格下降所致。

存货持续提升,奠定后续交付景气

期间费用方面,2022 年期间费用率为 12.50%,同比略有增长;2023Q1 期间费用率为 15.20%,同比增加 3.15pct,主要因为风机环节期间费用率增加较多,销售费用率、管 理费用率、财务费用率、研发费用率分别同比增长 0.07pct、1.04pct、0.75pct、1.43pct。其他财务指标方面,2022 年末风电企业存货总额为 522 亿元,同比 2021 年末增加 51 亿元,主要系金风科技存货同比增加50亿元所带来的波动。2023Q1 末风电企业存货 总额为 604 亿元,环比2022Q4增加82亿元,我们认为一定程度将为 2023Q2 批量出 货交付奠定基础。

同时,2022 年末风电企业经营性现金流净流入 173 亿元,同比减少 62 亿元,其中风机 环节经营性现金流净额同比减少 82 亿元,主要系明阳智能经营性现金流产生较大幅度 变动所致。2023Q1 末风电企业经营性现金流净流出 147 亿元,同比增加约 4.8 亿元, 其中风机环节经营性现金流净额同比减少 2.5 亿元,其中金风科技经营性现金流同比减 少 37.9 亿元,下降幅度较大;零部件、运营环节经营性现金流净额分别同比增加约 1.0、 6.2 亿元,其中金力永磁、东方电缆、中材科技、嘉泽新能经营性现金流净额同比较大 幅度增长,分别同比增长 8.4、5.2、3.1、3.2 亿元。

储能:爆发增长确认,盈利能力改善

储能属于新兴产业,也是诸多上市公司的细分业务之一,考虑与储能的相关性,我们筛 选了 21 个标的的分产品数据,划分为户储电池、户储 PCS、偏海外集成、偏国内集成、 大储电池等 5 个环节进行分析。对于季度数据,部分为预测值,仅供参考。 从年度方面看,2022 年储能板块实现收入 850.2 亿元,同比增长 227%,其中户储电 池、户储 PCS、偏海外集成、偏国内集成、大储电池分别实现收入 129.4、60.1、131.6、 42.2、487 亿元,同比增速分别为 222%、321%、202%、227%、226%。

盈利能力方面,2022 年户储电池、户储 PCS 均实现毛利率提升,原因包括欧洲市场高 景气下的价格抬升、规模增大下的成本改善;海外集成环节的毛利率也有提升,预计与 规模效应有关;国内集成、大储电池则出现毛利率下降,其中国内集成预计是 2021 年 部分企业为示范项目偏高,大储电池则是受成本上涨影响。从季度方面看,2023Q1 储能各环节仍保持高速的同比增长,不过环比有所分化,户储 电池受渠道去库存影响环比下降;大储集成、大储电池季节性明显,且一季度碳酸锂降 价也影响发货节奏;户储 PCS 则环比保持高位,预计与 PCS 供应相对紧张、PCS 企 业自身阿尔法较强有关。盈利能力方面,2023Q1 各环节盈利保持高位,甚至部分企业 在碳酸锂、电池成本下降的背景下,体现出一定的盈利弹性。

电力设备:主网量利齐升经营亮眼,配网仍存一定盈利压力

我们将电力设备与工控行业分为输电、配电、工业自动化、电机电控 4 个环节,梳理归 纳各个环节营收、利润可以发现:1)输电环节剔除特变电工后,2022、2023Q1 收入 和归属母公司股东净利润均实现同比较快增长,其中,2023Q1 受益产品结构改善、部 分公司降本增效等,毛利率同比提升 1.5pct,利润增速高于收入增速;2)配电环节收 入端 2022、2023Q1 分别同比增长 17%、19%,其中新能源相应领域产品增长较快, 2022 年盈利能力有所承压,利润同比下滑,2023Q1 毛利率实现修复,利润端同比扭 亏;

3)工业自动化环节跟随制造业景气,2022、2023Q1 收入分别同比增长 21%、8%,Q1 增速有所放缓,盈利能力方面相对平稳,2022、2023Q1 归属母公司股东净利润同 比增长 16%、12%;4)电机电控环节 2022、2023Q1 收入分别同比增长 31%、2%, Q1 增速放慢预计受电动车景气影响,2022 年环节盈利端仍存在一定压力。

输电环节。整体电网投资方面,2022 年电网基本建设投资 5012 亿元,同比增长 2%;2023Q1 电 网基本建设投资 668 亿元,同比增长 7.5%,总体投资维持平稳增长态势。输电环节整 体表现与电网投资呈现一定相关性,并且大部分公司主要与 220KV 及以上主网设备建 设投资关联度较高。2021 年以来,国网以 220KV 及以上变压器为代表的主网设备招标 景气较高,2022 年 220KV 及以上变压器招标容量同比增长约 50%,反应主网建设高景 气度。

从主网相关企业经营数据同样能够得到验证,2022、2023Q1 输电环节分别实现收入 2198、490 亿元,同比分别增长 23%、27%;考虑特变电工收入的增量部分由新能源业 务贡献(特变电工 2022 年的变压器、电线电缆业务收入分别同比增长 24%、14%), 因此我们剔除特变电工后,2022、2023Q1 输电环节收入分别同比增长 13%、16%,实现较快增长。具体公司层面看,除了保变电气、长高电新外,其他公司 2022、2023Q1 均实现收入增长,并且思源电气、平高电气、特变电工、中国西电、许继电气 2023Q1 收入增速较高,整体主网一次设备公司收入增长快于二次设备公司,与招标情况基本一 致。

盈利层面,剔除特变电工影响后,2022、2023Q1 输电环节实现归属母公司股东净利润 分别为 108.3、14.4 亿元,分别同比增长 10%、51%。其中,2022、2023Q1 输电环节 毛利率分别为 23.2%、21.8%,同比分别下降 0.9pct、提升 1.5pct(同样为剔除特变电 工影响后口径);其中,2022 年仅平高电气、保变电气、国电南瑞、国网信通等少数公 司毛利率同比提升,其他企业均出现毛利率同比下降,我们认为主要因原材料等因素影 响;而 2023Q1 大部分公司均实现毛利率的同比提升,我们认为主要受益盈利能力较高 的高压产品结构占比提升、原材料成本改善以及部分公司自身降本增效的成效显现。同 时,2022、2023Q1 环节期间费用率分别同比下降 1.8pct、同比提升 0.1pct;最终 2022 年输电环节归属母公司股东净利润同比增速与收入增速相近,而 2023Q1 输电环节归属 母公司股东净利润同比增速显著高于收入增速,主要因毛利率的改善。

配电环节。配电环节公司的经营同样与电网投资相关度较高,并且主要与中低压配网环节建设需求 更加相关。2022、2023Q1 配电环节分别实现收入 221、43 亿元,同比增长 17%、19%; 若剔除特锐德和合纵科技(由于存在较大比重的非配电业务),2022、2023Q1 配电环 节收入分别同比增长 7%、74%,其中双杰电气、白云电器 2023Q1 收入增长较快,分 别同比增长 109%、84%,预计主要因相关配电设备收入增速较快,并且新能源应用下 游是重要贡献之一,其中白云电器 2022 年变压器产品收入同比增长 73%,主要来自新 能源行业收入的增长;双杰电气 2022 年新能源领域的产品收入同比增长 513%。

盈利能力方面,剔除特锐德、合纵科技后,2022、2023Q1 配电环节毛利率分别为 16.5%、 14.0%,分别同比下降 2.4pct、提升 0.5pct,预计 2022 年下降主要因大宗原材料价格 处于较高水平并且产品结构发生变化(变压器、新能源行业产品毛利率相对较低,收入 占比 2022 年实现提升);2023Q1 毛利率相对稳定。

剔除特锐德、合纵科技后 2022、 2023Q1 配电环节期间费用率同比有所改善,分别下降 0.5pct、11.5pct;2023Q1 期间 费用率改善较多我们认为主要因白云电器、双杰电气因为收入规模快速扩大带来的摊薄 效应。最终,环节 2022、2023Q1 实现净利润-1.2 亿元、0.8 亿元(不含特锐德、合纵 科技),从 2022Q3 开始配网环节盈利能力出现修复趋势,实现扭亏,2023Q1 双杰电 气、白云电器均同比实现扭亏,其中盈利能力改善是主要原因,同时双杰电气 Q1 因联 营企业确认投资收益金额较大实现约 0.6 亿元的非经常收益,贡献业绩增量。

工业自动化环节。工业自动化行业景气度取决于下游制造业企业的产能扩张,最终取决于制造业行业景气 度。从宏观的制造业 PMI 来看,2022 整体制造业景气度处在相对较低水平,2022 制造 业 PMI 平均为 49.1%,2022 年 10-12 月制造业 PMI 分别为 49.2%、48%、47%,均处 于枯荣线下方;2023Q1 随着疫情政策变化,整体制造业 PMI 出现回升,1-3 月制造业 PMI 分别为 50.1%、52.6%、51.9%。 工业自动化环节 2022、2023Q1 分别实现收入 473、110 亿元,分别同比增长 21%、 8%,受整体工业制造业景气影响,收入增速有所减缓,其中自动化龙头汇川技术 2022、 2023Q1 收入分别同比增长 28%、0.1%,信捷电气、鸣志电器收入增速相对较慢,而英 威腾、良信股份、宏发股份中新能源相关的业务收入增长较快。

盈利层面,工业自动化环节 2022、2023Q1 毛利率分别为 34.2%、34.8%,分别同比下 降约 1.2pct、提升 0.7pct;2022 年大部分公司毛利率均出现同比下降,预计主要因原 材料成本上升;2023Q1 大部分公司毛利率提升实现恢复。工业自动化环节 2022、 2023Q1 期间费用率分别同比下降 0.6pct、增加 1.8pct,最终,环节 2022、2023Q1 分别实现归属母公司股东净利润 67、13 亿元,同比增长 16%、12%,增速与收入增速差 异较小。

电机电控环节。 2022 年国内电动车行业延续此前的产销高景气态势,2022 年国内新能源汽车产量达到 约 700 万辆,同比约翻倍左右增长(中汽协数据);2023 年以来,电动车行业景气度有 所放缓,2023Q1 国内新能源汽车产量达 165 万辆,同比增长 28%,增速有所放慢(中 汽协数据)。 在此背景下,电机电控环节 2022、2023Q1 分别实现收入 235、52 亿元,同比增长 31%、 2%。其中,英搏尔、正海磁材、方正电机 Q1-Q3、Q3 收入同比增速较快。其中,2022 年部分企业新能源汽车相关产品均实现较快收入增长,例如英搏尔电驱总成收入同比增 长 156%,正海磁材新能源汽车电机驱动系统收入同比增长 37%;2023Q1 部分公司收 入同比出现下滑,预计一定程度受到下游行业景气影响。

盈利层面,电机电控环节 2022、2023Q1 毛利率分别为 18.0%、19.9%,分别同比下降 1.5pct、提升 2.4pct,其中部分企业 2022 年毛利率同比下降,预计产品结构变化是原 因之一(例如英搏尔电驱总成毛利率约 3.7%,2022 年收入占比提升),2023Q1 大部分公司毛利率同比有所改善。同时,电机电控环节 2022、2023Q1 期间费用率同比分别减 少 2.5pct、增加 1.8pct。此外,2022 年方正电机、英搏尔减值损失相比 2021 年有所增 加。最终,环节 2022、2023Q1 归属母公司股东净利润分别同比下降 8%、增长 8%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

关键词:

首页

首页

营业执照公示信息

营业执照公示信息